本文来自半导体产业纵横,作者/九林。

不同以往,近几年半导体全球“第一”的王座没人能够坐稳。

2017年,三星的芯片业务首次超越英特尔,成为全球最大的芯片制造商,坐上了第一的宝座。在还没捂热的两年后,英特尔再次反超三星。到了2021年,三星又一鼓作气超越英特尔,重回第一。

本来,在“争夺第一”的爱恨纠缠之中,只有英特尔和三星两位人选。不过2023年的情况出乎人们的意料:去年英特尔挤下三星,成为全球芯片销售霸主,英伟达快速攀升至第二,三星则退居第三。

现在,能够获得争夺第一资格的,已经出现了三位候选者:英特尔、英伟达、三星。

01

“第一”王座的候选者

被AI潮流推上的候选者

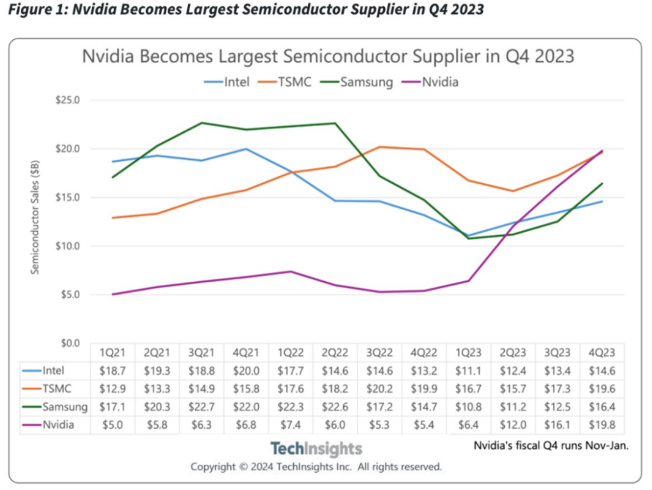

去年,半导体市场以存储衰退为标志,整体增长处于下滑区间。就在这样的一年里,一个开创性的事件发生了,英伟达的销售额在半导体厂商的销量排名中占据了榜首。

从TechInsights公布的数据来看,英伟达2023年Q4的半导体销售额增长23%,达到了98亿美元。而这个季度的营收里,台积电是196亿美元、三星是164亿美元、英特尔则为146亿美元。英伟达已经成为了全球最大的半导体供应商。

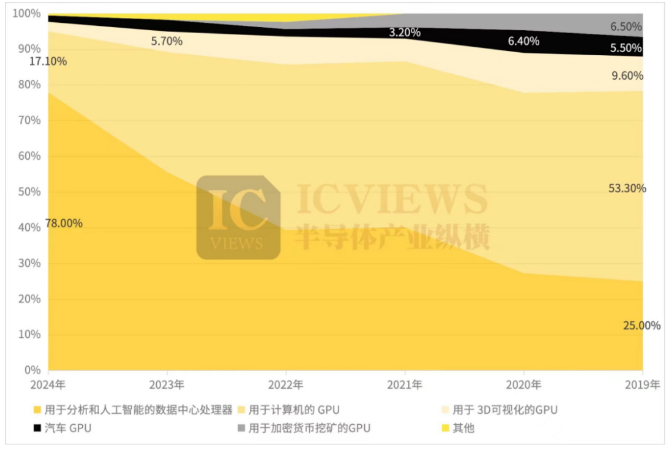

我们一起来看一下英伟达从2019-2024年的五年来按照产品线可视化的收入。

从上图能够看出,英伟达的主要收入已经发生了变化。曾经历史上,占据大部分份额的还是主要的业务线GPU,但是在生成式AI的浪潮下,用于分析和人工智能的数据中心处理器已经成为其最大的收入来源。

这类数据中心处理器的昂贵,大家都有目共睹。虽然贵,但为了维持大模型需要的大算力,科技公司都不得不爽快付钱。

那么英伟达的第二大收入则是计算机GPU,占到了17.1%。这两条产品线合计能够占到英伟达收入的95.1%。

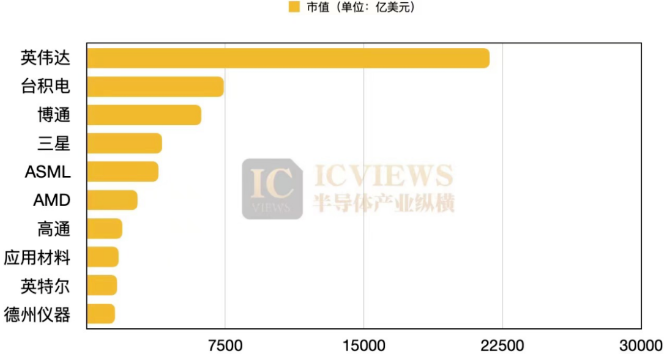

上图显示了半导体销售额排名前10位的公司的市值比较(截至2024年4月9日),能够看出英伟达的市值一枝独秀,超过1万亿美元,英特尔的市值则在1600美元左右。

此外,英伟达的利润方面一直在创历史新高,去年Q3季度,毛利率在74%,到了Q4季度毛利率继续上涨到76%。这么来看,上游的台积电等代工企业也没有在英伟达身上分到AI盛宴,被英伟达独吞了。

英特尔:老牌半导体“第一”

英特尔在半导体领域是老大,毋庸置疑。

1978年,英特尔生产出了著名的16位8086处理器。它是史上第一款x86处理器,后来也成为个人计算机的标准平台,意义非凡。

在1980年主导和推动全球PC市场,到了1992年,英特尔已经成为世界第一大半导体供应商。此后的25年,英特尔稳坐龙头,从未跌落。直到2017年,三星将其取而代之。

从去年的统计结果来看,英特尔营收达到542.28亿美元。英特尔的收入来源主要是客户端业务和数据中心及AI业务,这两大业务是公司最大的收入来源,两者合计占比达到80%以上。

分别来看,去年PC市场从底部回暖,英特尔的PC客户端业务也有变化,营收在293亿美元,尤其是第四季度该业务营收同比上涨了33%。虽然PC业务有恢复的趋势,但是数据中心业务是在下滑的。全年数据中心和人工智能业务群(DCAI)营收在155亿美元,同比下滑20%。

数据中心市场红红火火,但英特尔却难见增长,足以看出英特尔面临的对手依旧强劲。

三星:韩国产业代表

存储市场去年的萎缩,还是影响到了三星。2023年三星电子半导体部门的销售额在443.74亿美元,比起2022年下降了33.8%。这么大的营收下滑,让三星从第一跌到了第三。

三星DS部门生产的DRAM(内存)、NAND Flash(闪存)存储芯片常年贡献公司60%以上的收入,是第一大营收部门。因此,2022年开始的存储芯片价格大跌,直接带崩了公司业绩。

从财务报告来看,三星受到存储芯片业务部近15万亿韩元历史巨亏的拖累,三星集团全年收入减少14%,营业利润减少超八成,自2008年全球金融危机后15年来首次跌破10万亿韩元。

三星半导体部门的首席执行官兼设备解决方案(DS)部门负责人Kyung Kye-hyun在召开年度股东大会上放话:“我们将在未来两到三年内重新夺回全球第一的位置。”

02

争夺“第一”,谁更有胜算?

其实我们关注“第一”,关注的不仅仅是某个企业能够成为龙头,更多的是未来半导体行业发展的风向。

2023年,半导体行业整体下行。数据显示,去年该行业规模5448亿美元,相较2022年下滑8.8%。除了英伟达外,无论是英特尔还是三星都出现了营业额下降的情况。

2024年来讲,还是有转机的。到底在争夺“第一”的比赛中,谁能够有更多胜算呢?

存储芯片价格涨势已成定局

三星能够多次取代英特尔和其存储的发展不无关系。

目前存储市场报价始终是在上涨的。数据显示,固态硬盘(SSD)今年一季度的大宗交易价格比去年四季度高出1成,且连续两个季度呈上涨趋势。此外,NAND闪存价格已经连续5个月上涨,其中2024年1月份USB通用NAND闪存卡(128Gb 16G×8 MLC)的固定成交价格为4.72美元,环比上涨8.87%,2月份继续环比增长3.82%至4.9美元。

从今年一季度的财务情况来看,三星正在走向上坡。受益于内存价格反弹,三星电子今年第一季度营业利润同比暴增931%。

4月5日,三星在其初步财报中称,今年第一季度的营业利润为6.6万亿韩元(约49亿美元),高于去年同期的6400亿韩元。这也创下了三星自2022年第三季度以来的最高营业利润纪录。第一季度营收将同比增长11%至71万亿韩元。

此外,我们也能看到HBM的出现,也同样将SK海力士从利润暴跌的路上拉了回来。

目前,三星在HBM方面的最新进展来看,截至2023年底,三星已完成与三大GPU客户的HBM3资格认证,并进入大规模生产阶段。HBM3E 12-Hi的样品测试正在进行,预计2024年第二季度开始晶圆贴片,第三季度起将大规模增产。

那么在存储的助力下,无论能否回到第一,三星的业绩增长是可以预见的。

代工初绽微光

代工方面,英特尔和三星两家的代工业务,虽然都做得声势浩大,但与代工的头部——台积电确实相距甚远。

英特尔这边,在英特尔提交给美国证券交易委员会(SEC)的文件中,披露了自家的芯片制造业务(通常称为代工业务)的财务状况。

目前这个财务状况,并不算好。从披露来看,英特尔的代工业务在2023年的营业亏损在70亿美元,销售额在189亿美元。但是上一年,英特尔代工业务的亏损是在52亿美元,销售额在275亿美元。

这么说,英特尔赋予厚望的代工业务,近两年来不仅销售额在减少,亏损还在扩大。

从2000年初开始,三星开始提供晶圆代工服务,过去也曾是全球第一的芯片代工大厂,后被台积电反超。三星这边也在嚷嚷和台积电一较高下,但其2023年市场份额下滑至12%左右,与后者的差距进一步拉大。

不过,最近两家都接到了不小的代工订单。英特尔获得了价值150亿美元的代工订单,微软成为最新客户;三星则传出拿下了英伟达2.5D封装订单。

好日子还有多久?

英伟达冲上第一,确实是意料之外。数据中心市场这块,英伟达作为霸主站稳脚跟。不过,GPU并不是一次性产品,英伟达的很多大客户都在囤积GPU,当微软、亚马逊达到所要的产能的时候,他们就不会在未来继续购买GPU。除非,英伟达再次推出的GPU,能够实现非常惊人的性能。

股市上,曾经有一家公司,也受到过投资者的钟爱,只是当希望变成失望时,股价开始暴跌。那就是特斯拉,2017年,投资者相信电动汽车将会席卷全世界。不过,现实终究是残酷的,现在,特斯拉的股价较2021年的最高点下跌了超过50%。

英伟达的目前的超高市值,与投资者对人工智能的狂热不无关系。我们不是要否认人工智能的颠覆力,不过还是可以想象一下,未来10年后是否真的有可能“人工智能将被应用于诸多领域,而且你需要那些能够运行只有英伟达可以提供的芯片的大型系统。”

最近,英特尔发布了Gaudi 3 AI芯片采用台积电5nm工艺。在AI模型算力中,相比于英伟达H100 GPU,Gaudi3 AI芯片的模型训练速度、推理速度分别提升40%和50%,平均性能提高50%,能效平均提高40%,而成本仅为H100的一小部分。这让数据中心业务竞争更加激烈。

以上,我们都分别分析了三家企业的主要收入来源的市场情况,那么还剩最后一部分,也就是英特尔的PC业务部分。PC业务一直被称为“夕阳”业务,但在今年有一个变数,就是英特尔大力推崇的AI PC。

从目前的市场来看,无论是上游芯片厂商还是终端厂商,对于AI PC还是持有乐观的态度。并且,从多数市场调研机构的数据来看,AI PC的渗透率会在未来几年中增加,进一步带动市场PC的换机情况。在这种条件下,英特尔的PC业务也有很大可能回春。

总之,今年的半导体市场相较去年明显好了很多。PC、存储、数据中心等都向着乐观的方向发展,不过要看谁能够拿下“第一”,那不仅是靠分析市场能够推断,更多的还是要看这三家公司,在2024年产品、技术的表现情况。

未知的“第一”让半导体行业充满了期待,毕竟“一花独放不是春,百花齐放春满园”。