本文来自微信公众号“半导体产业纵横”,作者/米乐。

9月14日,文晔科技宣布以38亿美元现金收购加拿大IC分销商富昌电子100%股权,携手启动全球布局,服务全球上下游客户,预计2024年上半年完成交割。文晔董事长郑文宗表示,产业最辛苦的日子正慢慢走过,预估产业明年将恢复成长动能,文晔将持续提升市占率,以车用、工控、通讯与资料中心/服务器4大应用营收占比已超过一半,预期未来几年营收占比将持续提升。

目前,尽管触底的信号越来越多,但实际上半导体行业整体回暖尚未到来,进入上升周期仍有待真实需求恢复。市场劣况叠加中美贸易摩擦,充当半导体产业链上下游“枢纽”的元器件分销商的现况如何?新形势下危机并存,电子元器件分销商是否存在新业务增长点?

01

分销商日子过得如何

全球前四大电子元器件分销商是艾睿电子、安富利、大联大以及最近进行并购的文晔科技。他们的成绩可以直接反映市场前线的战况。

艾睿电子:第一名

艾睿电子是一家向工业和商业电子元器件和企业运算解决方案用户提供产品、服务和解决方案的供应商。成立于1935年,总部位于美国。全球电子元器件分销商龙头,也是全球唯一一家年营收破300亿美元的分销商。

据其官网披露的财务数据,艾睿电子2022年总销售额为371.2亿美元(约合2576亿人民币),同比增长8%,按固定汇率计算同比增长11%。2022年净收入为14.3亿美元(约合99亿人民币),同比增长29%,稀释后每股收益为21.80美元。

对此,艾睿电子总裁兼首席执行官Sean Kerins表示,“2022年,我们实现了公司历史上最好的财务业绩,我们继续对艾睿电子的业务和长期增长潜力充满信心。”

不过从地区来看,亚洲地区销售额下滑超10%。“美洲和欧洲地区对电子元件及相关设计、工程和供应链服务的需求总体上保持健康,但我们在亚洲,尤其是中国经历了疲软的需求。”艾睿电子总裁兼首席执行官Sean Kerins表示。

进入2023年,艾睿电子第二季度净利润为2.37亿美元,即稀释后每股4.12美元;而2022年第二季度净利润为3.70亿美元,2023年第一季度净收入为2.74亿美元。

艾睿电子总裁兼首席执行官Sean Kerins表示:“在半导体市场疲软和信息技术支出环境复杂的情况下,艾睿电子公布了稳健的第二季度业绩,营收和每股收益均在公司的指导范围内。”

具体来看,艾睿电子第二季度全球零部件销售额为66.8亿美元,同比下降10%。“虽然西方的需求总体保持弹性,但本季度客户库存水平有所上升。”Kerins表示,“我们对库存连续减少、定价稳定以及设计相关活动的增长持乐观态度。”

安富利:唯一增长

安富利集团是财富500强公司,是全球最大的电子元件、计算机产品和嵌入技术分销商之一。

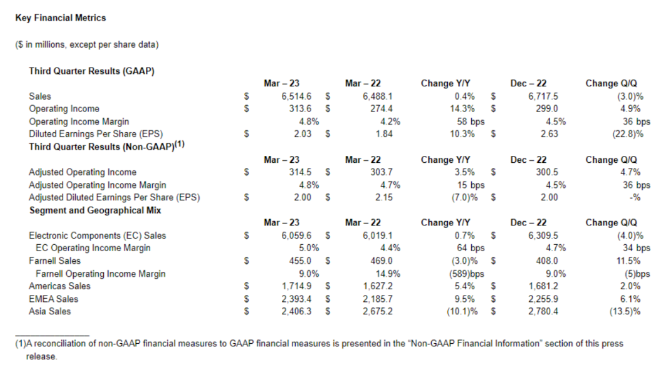

截至2023年4月,安富利销售额达到65亿美元,超过了公司指导范围上限,同时该季度营收为3.13亿美元,环比增长4.9%,同比增长14.3%。同时,安富利也是唯一一家逆势增长的分销商。

大联大:营收1447.53亿元新台币

据大联大公布的数据显示,大联大2023年Q2合并营收1566.89亿元新台币,较上季度增长8.25%,但与去年同比下降21.28%。其中,大联大6月份合并营收555.41亿元新台币,较上个月增长3.37%,但与去年同比下降18.66%。

整体来看,大联大2023上半年累计营收3014.43亿元新台币,与去年上半年同期相比,下滑了26.26%。大联大早前曾预估今年Q2营收为1420至1520亿元新台币,但实际数字优于预估值,基本确定上季度处于谷底位置,本季度开启复苏之路。

展望未来,大联大表示,业绩将与全球芯片行业景气步调一致,预期今年整体营收出现衰退。

文晔科技:为什么是文晔?

2023年7月,文晔公布了今年6月份的营收数据。文晔6月份合并营收约408亿元亿元新台币,较上月增长约11%,与2022年同期相比减少约6%。

整体来看,文晔2023年Q2累计合并营收约1175亿元新台币,超过今年Q1法说会上预估的1100亿元新台币高标,较上一季减少约2%,与2022年同期相比减少约10%。2023年上半年,文晔累计合并营收约2376亿元新台币,与2022年同期相比下滑约8%。

文晔董事长郑文宗表示,最辛苦的日子快要过去,预期库存周转天数将可从目前的70天到年底降至0天,而产业明年将恢复成长动能,主要在于库存去化及内存不再下滑。

02

并购的意义:横向联合

9月14日,文晔科技宣布以38亿美元现金收购加拿大IC分销商富昌电子100%股权,折合新台币约1212亿元,携手启动全球布局,服务全球上下游客户,预计2024年上半年完成交割。

文晔原本属于区域性分销商,总部在中国台湾,在中国、韩国、新加坡、印度、泰国、越南等地区共有40多个营运据点,主要集中在亚太,其中8成及以上的市场是在中国。而富昌电子经营市场范围更广,辐射全球,属于国际分销商,在全球47个国家/地区都有据点。

根据富昌电子的财报数据,2022年营收1943亿元台币(60.72亿美元),税后净利157亿元,营收规模排名全球第六,毛利率高达18~20%,比文晔3~4%要亮眼,2023上半年也赚了57亿元,文晔董事长郑文宗解释两家公司客户成分不同,文晔以大型一线500大客户为主,客户数1万家,以大量市场Mass Market为主,该部分客户仰仗分销商及供应链技术支持,故利润也较佳。

文晔排名第四,富昌电子为何觉得它是“良人”?

答案就是横向联合互补,让两家“双赢”。看之前文晔的操作:中国和亚太市场的下滑明显,因此,将鸡蛋几乎全放在亚洲市场的文晔,受到了巨大的影响,第一季度营收同比下降5.85%。于是文晔不断开发新的产品线,并购代理商,提高自身业务范围,包括拿下ADI大陆代理、与瑞萨合作、收购世健等。行情不好的时候,布局多方市场的优势就显现出来了,虽然亚太市场在狂跌,但其他地区的市场可以适当挽回损失,让整体业绩不至于太差。

文晔科技靠谱还靠谱在,之前的收购也比较成功。2022年,文晔科技透过100%持有的子公司WT Semiconductor Pte.Ltd.,以每股1.93元新加坡币现金与总金额约2.322亿元(约10.84亿人民币)新加坡币,取得世健科技100%股权。

文晔科技表示,此交易预计能带来双方强劲的综合效益,经由互补的产品线以强化业务的扩张,更重要的是透过双方富有经验的团队服务,文晔集团将可提供客户更广泛的产品解决方案与技术支援服务,以利客户产品快速上市。

此外,结合双方已建立的客户基础将大幅提升文晔科技于亚太区域的经销能力,透过交叉销售不同的产品线,双方不仅可实现潜在的综效,同时也带给供应商更多业务扩展的机会。资料显示,世健科技是亚太区领先的电子元器件分销商,成立于1987年,2004年在新加坡交易所上市,主要代理ADI、微芯(Microchip)、Qorvo、高通、三星的产品,主攻工控、航太领域。

在新冠肺炎疫情持续与经济环境不确定的2021年,世健科技达成强劲的营收与营运获利成长,2021年合并营收成长44.2%达约15.985亿美元、营运利益成长148%达30.5百万美元、净利成长137.1%达24.5百万美元。世健科技专注于与上下游伙伴紧密合作、强化工程技术专业能力、发展多元技术解决方案、提升公司附加价值,从而确保永续经营与满足市场需求,而此策略也奠定了世健科技的竞争优势与在市场的坚强地位。

03

元器件分销商并购成趋势?

目前电子元器件行业的供求情况变化较复杂,且各个细分电子元器件的波动情况不尽相同,但总体存在较大的供需不平衡。上游电子元器件制造商由于研发周期长、投资金额大、产品的生命周期短,产量难以出现爆发性增长,供应处于缓步上升的状态;而下游客户由于电子消费产品更新换代速度快、终端客户要求高以及行业竞争情况等因素的影响,需求波动幅度大,所以电子元器件行业整体的供需关系长期处于不平衡状态。

电子元器件分销行业平均利润率受多方面因素的影响。一方面,行业内愈发激烈的竞争及更加透明化的定价一定程度上导致分销行业的整体利润水平偏低;但另一方面,不断出现的新需求、新技术、新产品和新应用也为行业利润的增加带来新的机会。

长期来看,随着无线通信技术的发展和更新迭代以及应用领域的拓展,智能手机、汽车电子、智能穿戴、物联网、智能照明将持续发展,电子元器件产品消费数量将出现持续增长的局面,有助于稳定分销商的利润。同时,随着行业竞争的加剧,优秀分销商将通过改善运营效率、提供增值服务、并购扩张产生规模效应等多种方式降低成本,提高自身的利润水平,而小型分销商利润水平将进一步降低。

近几年,本土电子元器件分销商上市步伐明显加快,与此同时并购现象更加密集,资本带来的整合效应凸显。上市企业通过不断的并购继续形成电子元器件分销业务的外延式发展,也加速了分销行业整合。从分销商收购和入股的企业来看,以兼并同行居多。随着电子元器件行业的日趋成熟,行业内外的兼并收购将会进一步增多,电子元器件分销商的集中度也会逐渐升高。