本文来自微信公众号“半导体产业纵横”,作者/畅秋。

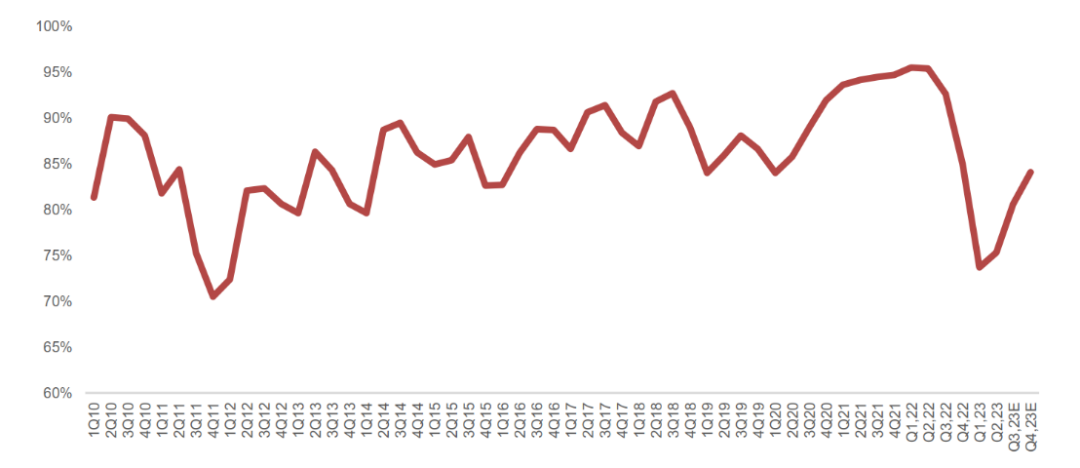

芯片市场已经出现回暖信号,但寒意并未退去。眼下,能够将这两点“完美统一”的,非产能利用率莫属了。

2023年第四季度,全球主要晶圆代工厂的平均产能利用率约为74%,环比下降约16个百分点。不过,据群智咨询预测,2024年第一季度,全行业的产能利用率有望达到75%~76%,这主要得益于先进制程市场较为强劲的需求增长,特别是以台积电为代表的3nm和5nm制程。但是,成熟制程的状况就没那么好了。

群智咨询表示,由于消费电子、工控、物联网、新能源车等应用需求增长,28nm、40nm成熟制程产能利用率仍保持在较高水位,但由于目前新产能持续开出,晶圆代工厂之间仍存在一定价格竞争压力,预计今年第一季度28nm、40nm代工价格将有小幅度下调,55nm、90nm价格降幅则会收窄。群智咨询指出,由于2023~2024年IDM扩产较积极,对55nm晶圆代工产能利用率有一定影响,台系晶圆代工厂将在第一季度降价以拉升产能利用率,预计价格降幅在7%~9%左右。

2023年第四季度,由于模拟芯片订单低迷,客户投片量趋于保守,全球8英寸晶圆代工厂平均产能利用率约为60%。由于产能利用率不佳,8英寸晶圆代工厂仍在降价,预计今年第一季度价格环比下降10%左右。

也就是说,先进制程产能利用率提升,是因为行业偏向卖方市场,而成熟制程产能利用率提升,是因为市场偏向买方市场,卖方不得不通过降价提升产能利用率。

全球晶圆厂产能利用率,来源:财通证券研究所

01

先进制程你争我夺

先进制程芯片市场供不应求的状况,使得行业三强台积电、三星电子和英特尔之间的竞争越来越激烈,目前来看,台积电3nm继续保持市场领先地位,并获得了全球多数大客户的订单。

2024年,将有更多客户加入台积电3nm阵营,包括联发科、高通、英伟达、AMD,甚至是英特尔。

英伟达新品H200、AMD的MI300将对台积电的3nm制程提供大量订单。英特尔下一代低功耗架构Lunar Lake MX(LNL)CPU将使用台积电的N3B制程,近期,台积电开始加快进度,Arrow Lake H/HX的CPU也将采用3nm制程,有望进一步提升台积电产能利用率。

由于先进制程需求持续增长,台积电计划到2024年底将3nm产能利用率提升至80%。

台积电计划于2025年推出2nm制程,将采用纳米片工艺。近期,台积电已经启动了2nm试产的前置作业,预计导入最先进AI系统来加速试产效率,目标是今年试产近千片,试产顺利后,将导入后续建设完成的竹科宝山Fab 20厂,由该厂团队接力冲刺2024年风险试产与2025年量产目标。

三星电子在2023年推出了第二代3nm制程工艺,计划2025年量产2nm,2027年推出1.4nm,到2030年赶上台积电。

据韩媒报道,三星已开始试产第二代3nm制程(SF3)芯片,并测试芯片性能和可靠性,目标是在6个月内将其良率提升至60%以上。据悉,SF3首款试产芯片将是即将推出的Galaxy Watch 7的应用处理器(AP)。三星非常看重与高通、英伟达的合作,高通的新一代Snapdragon 8 Gen 3交给台积电生产,英伟达的H200和AMD的MI300X预计也将采用台积电3nm制程,如果SF3产量和性能稳定,转向台积电的客户将有望回流。

2025年,三星将推出2nm(SF2)制程,之后,三星将增加晶体管的纳米片数量,这样可以增强驱动电流,提高性能,降低功耗。该公司对2nm制程寄予厚望,据韩国媒体报道,三星晶圆代工部门正在整合优势资源,快速推进其2nm生产计划。

02

存储芯片产能利用率全面提升

在AI服务器应用需求增长的带动下,存储芯片也迎来了上升期,三星、SK海力士和美光都提升了2024上半年产能利用率预期。三星将第一季度的77%上调至81%,第二季度由85%上调至89%;SK海力士将第一季度的92%上调至94%,第二季度上调至95%;美光将第一季度的95%上调至98%。

展望2024全年,预计随着需求规模的进一步增长,全球存储芯片产能利用率将继续回升,价格和毛利率方面,目前,美光、SK海力士等存储芯片厂商的利润水平仍未得到完全修复,价格仍有上涨空间,存储产业链相关公司的利润水平有望继续提升。

除了AI服务器,AI PC将对存储芯片市场产生越来越大的推动作用。Canalys预计,从2024年起,将有多款AI PC产品问世,推动AI PC出货量从2022年的2500万台快速增长为至少5000万台,约占PC整体出货量的19%。2027年出货量有望超过1.75亿台,将占整体PC市场份额的60%,成为PC市场的主流产品。随着AI PC性能的不断提升,其搭载的内存和闪存容量也将持续增长,AI PC将成为存储行业未来几年增长的重要驱动力。

03

低迷的成熟制程芯片市场

2023年3月,部分成熟制程芯片晶圆代工厂商的产能利用率仅有50%~60%,只能靠降价抢单。同年第二季度,是近些年成熟制程晶圆代工的至暗时刻,为了维持住产能利用率,价格战四起。第三季度,成熟制程产能依然供过于求,IC设计公司与晶圆代工厂洽谈,希望降低后续代工报价。IC设计公司表示,面对市场需求疲软,客户要求芯片降价的压力,要保持住毛利率的话,只能争取晶圆代工厂降价。

由于很多IC设计公司在海峡两岸成熟制程晶圆代工厂都有下单,而台系代工厂(主要包括联电、力积电和世界先进)的报价通常比陆厂高(至少10%),要保持毛利率,加上在疫情大缺货时期扩充的成熟制程产能陆续释放出来(相比于先进制程,成熟制程提供商很多,且良率不会差太多,市场竞争非常激烈),部分IC设计公司要求台系晶圆代工厂的报价必须向陆企靠拢。

2023年第四季度,业界再次传出成熟制程晶圆代工厂,特别是联电、世界先进和力积电,为了使产能利用率不再下滑,开始大砍2024年第一季度的报价,幅度达两位数百分比。特别是8英寸产线,产能利用率明显低于12英寸的,降价幅度也大。

下面,看一下全球主要成熟制程芯片代工厂在2023下半年的产能利用率和价格走向。

联电,2023年第四季度的产能利用率约为61%~63%,代工价格一直在降。联电公布的11月业绩显示,营收环比减少2.1%,同比减少16.7%,单月营收创近6个月新低。2023年前11个月总营收同比减少了20.2%。

从联电对2023年第四季度业绩的预估来看,情况也不乐观。该公司认为,虽然PC和通信应用需求在回暖,但汽车芯片客户持续采取谨慎保守的方式管理库存,因此,联电预计第四季度晶圆出货量将环比减少5%,产能利用率将由之前的67%下降至60~63%,毛利率将由第三季度的35.85%降至30~33%。

2023年第三季度,力积电处于亏损状态,产能利用率仅在60%上下,不得不以价换量,一直在降价。

供应链透露,2023下半年,在世界先进投片量大的客户可以拿到10%的折扣,2024年第一季度还会再降。

2023年第三季度,格芯的产能利用率和订单价格相对稳定,这与美国的半导体产业政策有很大关系,而且,格芯成熟制程在美国本土几无对手。

2023年第三季度,中芯国际成熟制程在降价,自然是因为产能利用率不足。华虹的情况与中芯国际类似,也在降价。

在这种情况下,成熟制程芯片客户大砍2024年第一季度报价也就顺理成章了,相关晶圆代工厂只能通过降价的方式来提升产能利用率。

04

成熟制程的亮点

虽然相对于先进制程,成熟制程整体市场低迷,但市场情况也不是绝对的,进入2024年以后,成熟制程芯片市场也出现了一些亮点。

典型代表是CIS(CMOS图像传感器),它在2019~2020年那一波产业高速增长过程中就扮演了重要角色。如今,2024年半导体业即将复苏,CIS再一次冲在了前面。

不久前,全球CIS市场排名第二的三星电子发出通知,将大幅调升2024年第一季度CIS产品的报价,涨幅达25%~30%,这是近期涨价幅度最高的芯片元器件。

进入2023下半年以来,由于手机市场需求逐步回暖,加快了CIS去库存速度,从目前的手机市场增长态势,以及CIS库存现状来看,2024年初的市场需求会越来越旺盛。

2023年第四季度,安防CIS市场也在升温。在疫情爆发前,中国安防行业总产值年增长率保持在15%以上,而在疫情开始后的2020、2021、2022这3年内,中国安防市场总产值年增长率大幅下降。2023年,随着中国复工复产有序进行,推动市场对安防产品的需求提升,而AI在安防应用领域的渗透,进一步推动安防市场稳步回暖,目前来看,中国安防产业开始回到上升区间。

在晶圆代工市场,CIS芯片主要采用22nm-90nm制程,在经历了2023年第一季度的下游客户减少订单后,截至2023年第三季度,晶圆代工厂的产能利用率依然在下降,因此,全球多数晶圆代工厂都采取降价策略,从2023全年来看,代工价格持续下降。目前,虽然手机和安防市场也在复苏,但这种状况似乎还没有传导至晶圆代工业,估计要等到2024年第二季度,CIS的晶圆代工价格才能稳步回升。

功率器件方面,受地震影响,一些日本功率半导体工厂停产,部分品类行情看涨。

最近,模拟芯片大厂ADI向中国大陆地区经销商发出涨价通知,计划从2024年2月4日开始调涨售价。函件内容显示,此次涨幅为10%~20%,包括新订单和已有订单。该公司还给不同时段量产的产品作了区分,例如,已经量产20年的产品涨幅约为15%,量产25~30年的涨幅约为20%。此次涨价体现出ADI对产业需求回升的乐观态度,一方面,模拟芯片生命周期相对较长,芯片厂为了推动、普及新产品应用,往往会对老产品进行涨价操作,ADI通过提高旧产品价格,推动客户购买其新产品;另一方面,也透露出下游需求回升,对未来业绩增长的信心。

模拟芯片龙头德州仪器(TI)部分汽车芯片仍缺货,但该公司大部分产品的交期已恢复正常。热门型号TMS320F28335PGFA价格持续下跌。对于TI来说,现货市场依然低迷。TI的逻辑器件和线性器件产品在8-20周内供应持续改善,高速ADC系列、高精度运算放大器系列、高压和隔离电源系列产品的供应仍然紧张。TI对工业类芯片需求不太看好。

05

结语

由于每年的第一季度是传统淡季,各种芯片的市场需求都处于中低位,抑制了相关芯片晶圆厂的产能利用率。但是,由于自2023年第四季度以来,全球芯片市场处于复苏和上行态势,又会推升整体芯片市场的产能利用率。从目前的情况来看,后者的影响占据上风,芯片市场整体产能利用率还是提升的,而且,到了第二季度和下半年,这种上行态势很可能会更加明显。

就目前而言,芯片市场上涨的主要动力来自于先进制程(5nm及以下)芯片,能提供相关产能的晶圆厂很少,总体处于供不应求的状态,再加上总体市场上行推动,相关产能利用率在稳步提升。

存储芯片是另一大动力,在熬过了一年多的苦日子后,全球几大存储芯片厂商正在逐步提升各自的产能利用率,以跟上市场发展节奏。

成熟制程芯片市场则依然低迷,相关晶圆代工厂只能通过降价的方式来争取更多订单,以保证较为健康的产能利用率。