本文来自微信公众号“半导体产业纵横”,作者/畅秋。

近几年,半导体业饱经风霜,多种影响因素同时出现(营收大幅增长或下滑,疫情,美国打压中国电子半导体业),前所未见,这些因素叠加起来,对全球半导体业营收产生了很大影响。同时,各大半导体芯片企业也在这一波波的浪潮中起起伏伏,有的抓住了发展机遇,扶摇直上,有的则因为先天不足,或者后天发展路线有问题,导致在这波浪潮中狼狈不堪。

以上这些,在芯片厂商排名榜单中展现得最为明显。

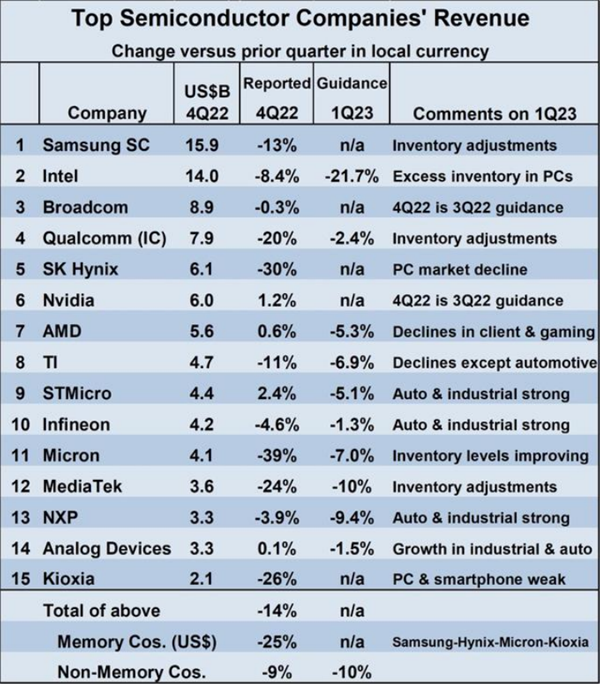

近期,WSTS发布了2022年第四季度全球营收排名前15位的芯片厂商榜单,如图1所示。

图1

2022年全球半导体市场规模为5735亿美元,比2021年增长3.2%。前15大芯片厂商2022年第四季度的收入环比下降了14%。下降幅度最大的是存储器厂商,跌幅达25%,非存储器厂商下跌了9%。

下面看一下2022全年的情况。

图2所示为Gartner发布的2022年全球前十大芯片厂商排名榜单,在这份统计数据中,2022年全球芯片业收入为6017亿美元,比2021年的5950亿美元增长1.1%。其中,存储芯片市场是表现最差的,营收同比下降了10%,而2023年可能会更糟,在这种情况下,多数存储芯片厂商宣布削减2023年的资本支出。非存储芯片营收增长了5.3%,但不同细分市场的情况有所不同,增长最强劲的是模拟芯片,同比增长了19%,紧随其后的是分立器件,同比增长15%,Gartner表示,模拟芯片和分立器件的增长是由汽车和工业终端市场的强劲需求推动的,这得益于汽车电气化、工业自动化和能源转型的增长趋势。

图2

2022是疫情爆发的第三年,也是疫情对全球经济形成巨大影响力的最后一年。随着中国大陆进入后疫情时代,2023年,全球迎来了真正意义上的后疫情时代,经济发展重新走上正轨,当然,还需要一段调整时间,作为经济体系中的重要一环,半导体业也开始摆脱疫情影响,步入新的发展阶段。

那么,2023年的半导体业会如何发展呢?讨论这个话题之前,我们先看一下2020年全球半导体业的发展情况,因为那是疫情爆发的第一年,对疫情结束后的第一年有一定的借鉴意义。

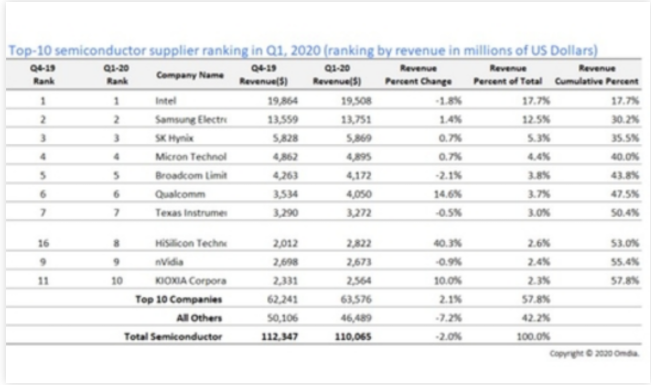

图3所示为Omdia发布的2020年第一季度全球前十大芯片厂商的营收和排名情况。

总体来看,排名前十厂商第一季度营收为636亿美元,而2019年第四季度为622亿美元。整个芯片行业下降了2%,前十大公司以外的所有公司下降了7%。

图3

在这份榜单中,Kioxia,三星,SK海力士和美光都实现了正增长,可以看出,这四家都是做存储芯片的。

英特尔,英伟达,博通,德州仪器(TI)都是负增长。可见,上述负增长的厂商都是以设计和生产非消费类芯片为主。当时,非消费类芯片应用(工业、汽车、云计算、数据中心等)市场虽然有稳健的需求,但在庞大的消费类市场面前,在总量上还是有些捉襟见肘。

从6家实现大幅增长的公司可以看出,2020年第一季度,整个半导体行业基本延续了2019年后半段回暖的态势。2019年上半年,整个半导体行业进入寒冬,而从2019年第三季度末开始,以晶圆代工、封测和半导体制造设备回暖为标志,全行业开始走出低迷状态。

虽然疫情在2020年第一季度突然爆发,但其对该季度的半导体业影响并不明显,到第二季度才显现出来,第三季度则出现了反转。

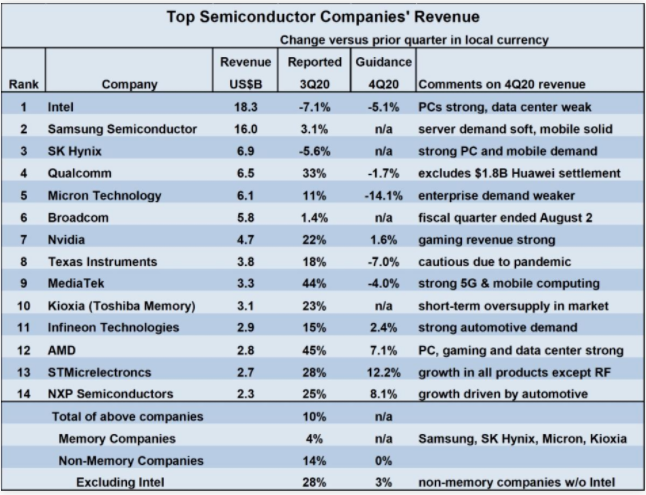

图4所示为WSTS发布的2020年第三季度营收排名前14的芯片厂商榜单,当季这14家厂商的总营收环比增长了10%。

图4

据WSTS统计,2020年第三季度全球半导体市场总额为1140亿美元,比第二季度增长11%。第三季度的增长是2016年第三季度增长11.6%以来的最高水平,第三季度的强劲增长是在第二季度环比第一季度下降2.1%基础上实现的,反弹非常明显。

可见,2020年第二季度,疫情对全球半导体业的破坏作用非常明显,但神奇的是,第三季度快速回升,市场对芯片的需求出人意料的火爆,第四季度则出现了车用芯片荒,一直到现在也没有彻底缓解。

在疫情困扰的2020年,尽管造成了严重的全球经济衰退,却刺激了全球数字化转型的步伐,从而带来了半导体市场的强劲增长。AMD营收的强劲增长,使得该公司成为数字化转型的最大受益者。

01

榜单中值得关注的几个点

在近几年的芯片厂商排名榜单中,有一些名次和营收变化情况值得关注,具体表现在以下几方面。

头名之争

在芯片厂商营收榜单中,2017年,英特尔被三星超越,失去了全球头把交椅,而到了2019年,英特尔又夺回了行业第一的宝座。实际上,从1993年到2017年第一季度,英特尔一直是全球排名第一的半导体厂商,但在2017年第二季度,其领先地位就被三星取代了。

2017、2018这两年,在DRAM和NAND存储芯片市场强劲增长的带动下,三星的芯片总销售额比英特尔分别高出7%和12%。但是,由于2019年的存储芯片市场进入下行周期,同比大跌34%,英特尔凭借其稳健的产品线和发展策略,再次成为全球营收最高的半导体厂商。

然而,2020年以后,英特尔遭遇了以AMD为代表的友商强有力的竞争,主营的CPU业务大幅下滑,特别是2022年,该公司营收仅为583.73亿美元,同比大跌19.5%。在这种情况下,虽然2022年的存储芯片市场一路下滑,对三星电子的营收造成了严重影响,从2021年的731.97亿美元下降至655.85亿美元,但由于竞争对手英特尔的表现过于拉胯,使得三星依然稳坐在了头把交椅上。

大起大落

在近几年的榜单中,起伏最大的当属存储芯片三强三星电子、SK海力士和美光了。

图5所示为IC Insights发布的2019年全球排名前15位的芯片厂商榜单。其中,跌幅最大的就是三星,SK海力士和美光,销售额同比下降幅度都≥29%。

图5

SK海力士2018年营收同比增长了41%,是当时15家厂商中增幅最大的,而到了2019年末,其营收的同比增幅却是负数,而且降幅高达38%,也是15家厂商中跌幅最大的。这些也足以说明该公司对存储芯片业务的依赖程度之高。

三星和美光同样如此,从以上几份榜单可以看出,虽然它们的排名变化不大,但年营收同比变化非常大,有的年份大幅增长,有的则大幅下滑。

用“成也存储,败也存储”形容三星电子、SK海力士和美光再合适不过了,虽然存储芯片市场呈现周期性的大起大落,导致这三巨头的营收变化巨大,但由于存储芯片是半导体业的大宗商品,市场规模巨大,营收绝对数量明显高于其它类芯片厂商,使得存储三巨头年终排名没有出现大起大落。

AMD现象

可以看到,AMD从2019年排不进前15,到2020年排在全球第12,2021年排到第10,再到2022年压过德州仪器,排在全球第7位,成为近些年全球芯片厂商中最亮的明星。

AMD的成功至少可以说明三点:一、拥有先进且被市场需要的技术是基础和关键,AMD的Zen架构,以及其率先商用的Chiplet设计和工艺技术,满足了这个时间段的市场需求;二、能够抓住头号对手犯错形成的空窗期,“趁你病,要你命”;三、先进的芯片设计和先进的晶圆代工珠联璧合,AMD+台积电的强强组合,正是当下全球芯片设计和制造最高效的产出模式。

欧洲厂商依然难进十强

来自欧洲的三大IDM企业英飞凌、ST和NXP,都是非常有特色的半导体企业:英飞凌的功率器件全球第一,ST的传感器名列前茅,NXP的汽车半导体被众厂商垂涎。虽然特色鲜明,但从过去几年的榜单,如2018和2019年的年终排名来看(季度排名除外),欧洲三强一直未能进入全球前十,但也基本没有掉出过前15。最新的2022年榜单中,这三家依然未能进入前十。

而且,从近几年的榜单来看,这三家的营收同比变化幅度都不大,不像其它地区厂商那么大起大落。这似乎也与全球半导体热点产品、应用和热点供应链的分布特点相吻合。近些年,存储器,消费类电子用的处理器,以及产业链当中的晶圆代工是产业热点,而设计、生产这些芯片产品的企业大都分布在环太平洋地区,如韩国的三星和SK海力士,日本的索尼,中国台湾的台积电、联发科,以及美国的高通、苹果等,都是与手机等有巨大市场容量、且产品迭代周期短、变化快的消费类设备用芯片紧密相关的半导体企业,因此,它们的大起大落更加明显,而相对来说,欧洲三强更侧重于对性能要求更高、更稳定的非消费类设备用芯片,这也使它们的业务相对更加稳定,但似乎也较少享受到手机等消费类电子产品带来的巨大红利,从而形成了排名相对靠后,但营收变化幅度相对较小的态势。

02

2023年会上演2020年的大逆转吗?

2020年第二季度,受疫情影响,全球半导体业下滑明显,除了晶圆代工保持较好的发展势头之外,IDM、IC设计和封测等细分领域都受到了不同程度的冲击。当时的行业一片惨淡,主流看法都是悲观的,不仅是第二季度,业界对全年预期都不乐观,特别是各大权威市场统计机构,在2020年5月前后都给出了对全年半导体业的预测,大多都非常悲观。

当时,大概有10家机构预测了2020全年半导体业的增长情况,虽然差别较大,但持乐观态度的不多,最乐观的认为会增长3.3%,最悲观的预计将下滑11.7%。

下面看一下最权威的三家机构在当时的看法:

2020年4月,IC Insights连续两个月下调了全球半导体市场销售额预期,1月份曾预测2020年同比增长8%,至3848亿美元,到3月份下调为增长3%,进入4月份,IC Insights再度下调,指出2020年全球半导体业将同比下降4%。

Gartner则预计全球半导体市场销售额从2019年末预测的同比增长12.5%,下调到增长0.9%,降低至4154亿美元,相比之前预测减少550亿美元。

6月,WSTS表示,2020年全球半导体市场规模将比上年增长3.3%,达到4259亿美元。而该机构在2019年12月的预测为增长5.9%,是因为疫情影响而下调了,不过,年增长3.3%这一数字已经是各大机构当中很乐观的了。

再看一下2020年的实际情况,从第三季度开始,芯片市场需求全面井喷,全年大幅增长,与众多机构预测的衰退截然相反。在某种程度上,疫情带火了半导体业。

疫情下火爆的半导体业持续到2022年第三季度,从第四季度开始,除了汽车芯片,其它类产品开始供过于求,特别是进入2023年以后,行业形势急转直下,砍单、降价、裁员等负面消息滚滚而来。

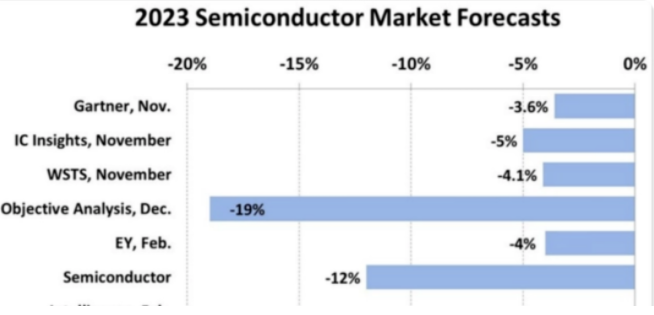

对于2023全年走向,各大机构都给出了预测数据,如图6所示。Gartner、IC Insights、WSTS和EY预计下降幅度在4%-5%之间,Objective Analysis预计2023年将下降19%,Semiconductor Intelligence预测2023年将下降12%。

图6

从目前的形势来看,第二季度继续下滑不可避免,但下半年的情况究竟如何?是否有可能出现2020年的情形?或许在近些年纷繁复杂的半导体市场,在影响因素越来越多的情况下,预测难度也增加了不少。2023年的半导体市场依然存在变数。