本文来自微信公众号“半导体产业纵横”,作者/丰宁。

临近年尾,半导体行业在2023年出现负增长似乎已成定局。在过去一段时间里,半导体设备可能算是整个半导体市场多产业链中唯一一抹亮丽的风景线。然而如今,随着芯片制造大厂—美光、SK海力士、英特尔、格芯等纷纷下调计划资本支出。半导体设备这个小风口终究还是没有逃过大环境的影响。

据SEMI的预计,2023年全球用于前端设施的晶圆厂设备支出将同比下降22%,从2022年的960亿美元历史高点下降至760亿美元。那么今年下半场,全球半导体设备龙头过得如何?

01

半导体设备龙头业绩开始回暖

今年年初,2023年第一季度,在全球九家主要半导体设备企业中,有八家预计营收同比减少或增速放缓。其中泛林、东京电子等六家公司的营收同比减少,爱德万和迪恩士的增长率将降至约近2年来的最低水平。

第二季度,半导体设备市场持续不振。根据CINNO Research数据显示,上半年全球半导体设备厂商市场规模TOP10营收合计达522亿美元,同比增长8%,环比下降6%。在上半年的全球半导体设备厂商市场规模排名中,东京电子、泛林、科磊、日立高新、DISCO等公司的半年营收均同比下滑。

来到第三季度,多家半导体设备龙头的利润仍处于较低水平,不过与上季度相比,已有复苏迹象出现。

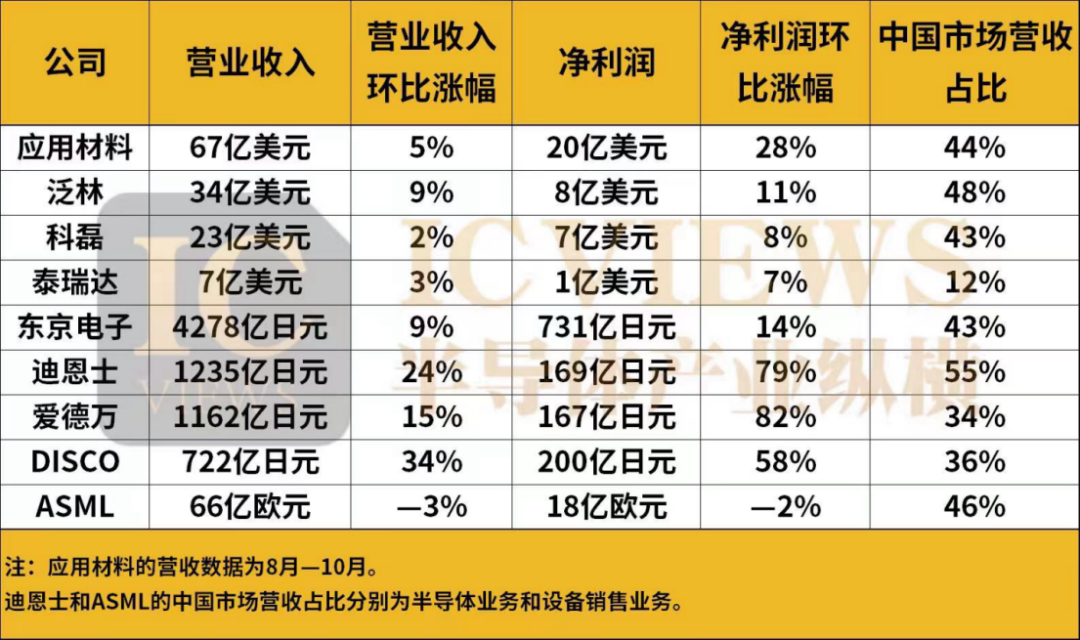

统计中的九家半导体设备公司2023年7~9月财报(部分为8~10月)显示,有八家企业的营业收入和净利润高于4~6月,预计10~12月也将持续缓慢复苏。营业收入与净利润环比下滑的只有ASML,但这两项指标的下降幅度都相对较小。

在半导体市场周期性波动的当下,不同的设备公司有着不同的境遇。以下是各半导体设备龙头在当下时点所呈现的不同特征。值得注意的是,在中国市场的持续加码是这些公司最大的共性。

02

各家面临的危与机

ASML:机来源于中国市场,危亦然

ASML是全球第一大光刻机设备商,同时也是全球唯一可提供7nm及以下先进制程的EUV光刻机设备商。

据《中国日报》报道,2023年第三季度的新增订单金额为26亿欧元,其中5亿欧元为EUV光刻机订单。当前ASML未在中国开展与EUV产品相关的业务。

从地区来看,ASML的三季度来自中国台湾的销售收入占比为24%,相比二季度大幅减少了10%;来自韩国的销售收入占比为20%,减少了7%;来自美国的销售收入占比为5%,减少了5%。

比较特别的是,来自中国大陆的销售收入占比由二季度的24%(销售额约为13.45亿欧元),几乎翻倍增长到了46%(销售额约为24.42亿欧元),对比今年一季度大陆的销售收入占比仅8%,更加凸显中国大陆市场对于ASML光刻机需求的快速增长。

ASML首席财务官Roger Dasse表示,本季度中国市场销售额所占的比重较高,主要出于两方面原因。“首先,发运到中国的设备主要针对成熟制程客户,本季度的大部分出货是基于2022年甚至更早的订单。其次,我们看到其他客户的需求时间节点发生了变化,这使我们能够向中国客户交付更多设备。所以,中国地区的交付量在增加,与此同时其他地区在减少,中国市场所占的份额相对出现上升。我们所有的设备发运都符合出口管制规定。”Dasse表示。

关于ASML的危,就在ASML发布财报的前一日,美国政府颁布了更新后的关于先进计算和半导体制造设备规则,增加了对先进芯片制造技术的出口限制。相关政策将在出口限制发布的30天后生效。虽然ASML表示,根据目前收到的信息,他们认为适用该新规的涉及先进芯片制造的中国大陆晶圆厂数量有限。但鉴于新规的篇幅和复杂性,ASML仍需要仔细评估潜在的影响。

应用材料:存储向下,AI向上

应用材料是全球最大的半导体设备商,行业内的“半导体设备超市”,半导体业务几乎可贯穿整个半导体工艺制程,半导体产品包含薄膜沉积(CVD、PVD等)、离子注入、刻蚀、快速热处理、化学机械平整(CMP)、测量检测等设备。

应用材料的业绩衰退主要源自存储市场的持续疲软。

从各项业务指标来看,应用材料在晶圆代工、逻辑及其他半导体系统方面业绩表现良好,营收占据半导体系统总营收的79%,高于去年同期的66%;在存储芯片领域的业务营收则稍显疲软,其中DRAM设备占据半导体系统总营收的17%,NAND Flash设备占比为4%。应用材料方面对此表示,其存储芯片客户的支出正处于十多年来的最低水平。

同时人工智能系统的爆炸式增长正在让相关芯片厂商获得收益。应用材料首席财务官Brice Hill在电话会议上表示,应用材料约5%的晶圆厂设备专门用于人工智能市场。

半导体行业正在迎来复苏。应用材料方面认为,半导体产业将能摆脱短期问题,未来收入可达1万亿美元的规模。市场分析师也预估应用材料有望在明年下半年恢复营收增长。

东京电子:消费市场萎靡拖垮业绩,中国市场营收占比升至43%!

东京电子是日本最大的半导体设备商,主营业务包含半导体和平板显示制造设备,半导体产品包含涂胶显像设备、热处理设备、干法刻蚀设备、化学气相沉积设备、湿法清洗设备及测试设备。

上半年,PC/智能手机等终端产品需求萎缩、存储芯片库存调整,导致存储厂商减产、修正设备投资,加上先进逻辑/晶圆代工厂设备投资也和存储厂商一样,进入暂时调整局面,拖累东京电子的合并营收、营业利润、净利润陷入大幅萎缩。不过这一系列数值仍优于东京电子此前的预期。该公司原先预计营收7,900亿日元、营业利润1,610亿日元、净利润1,200亿日元。

东京电子社长河合利树在本月举行的财报宣讲会上表示,“中国新客户显著增加”,营收已在二季度触底。

从区域销售情况来看,三季度东京电子于日本市场的营收占整体营收比重的9.7%,北美市场占比11.1%,欧洲市场占比7.8%,韩国市场占比15.8%,中国台湾市场占比9.3%,中国大陆市场占比高达42.8%,首度冲破40%大关;东南亚及其他市场占比3.5%。

东京电子指出,先进逻辑/晶圆代工厂投资虽出现延迟,不过在成熟制程部分,中国客户投资大幅加速,因此将2023年WFE(晶圆前段制程制造设备)全球市场规模自8月时预估的700亿-750亿美元(年减25%-30%)调高至850亿-900亿美元(将年减10%-15%)。

泛林:存储收入低迷,中国大陆营收占比升至48%!

泛林主营半导体制造用刻蚀设备、薄膜沉积设备以及清洗等设备。

存储市场的低迷对泛林集团的业绩带来消极影响,不过整体来看,泛林在今年第三季度的业绩依旧保持强劲,这在很大程度上来源于中国市场的贡献。

从具体的收入来源看,三季度泛林集团来自中国大陆的收入占比高达48%,而去年同期占比仅30%,显示中国大陆客户对于泛林集团半导体设备的旺盛需求。紧随其后的分别是韩国(16%)、日本(9%)、美国(8%)、中国台湾(7%)、欧洲(7%)和东南亚(5%)。

10月17日,美国政府更新了针对高性能计算芯片及半导体设备的出口管制规定。对此,美国半导体设备厂商泛林集团表示,预计美国最新出口限制不会对公司产生任何实质性影响。然而需要注意的是,受2022年10月7日美国政府公布的半导体出口管制规则影响,去年泛林集团损失了大约20亿美元的收入。

科磊:市场环境是最大挑战,中国市场占比重要

科磊是半导体工艺制程检测量测设备的绝对龙头企业,半导体产品包含缺陷检测、膜厚量测、CD量测、套准精度量测等量检测设备。凭借其检测产品高效、精确的性能特点,科磊以52%的市场份额在前端检测设备行业内具有绝对的龙头地位。

科磊的季度营收同样处于指导范围的上限,但身处于如此萧瑟的市场,科磊的业绩同比大幅下滑是难逃的宿命。

泰瑞达、迪恩士、爱德万、DISCO亦然

泰瑞达、迪恩士、爱德万、DISCO等公司与科磊的境遇类似,市场环境的不确定性对公司业绩提出了极大挑战,但中国市场的贡献确实给公司营收带来很大支撑。

迪恩士在上季度来自中国大陆的营收占比高达55%,爱德万来自中国的营收占比为34%,DISCO为36%,泰瑞达是四家公司最少的,只有12%。

自从2021年12月半导体销售额达到峰值以来,这轮下行周期已经持续了较长时间,并且全球销售额及大厂财务指标都出现了一定程度的回暖,设备厂商或许能够更早迎来他们的“破晓时分”。

03

设备厂商签单低谷已过,但忧患仍存

随着全球主流半导体大厂的三季度业绩出炉,半导体行业的触底回升趋势日益明显。第三季度,头部主流厂商的单季度业绩环比出现上涨,当然,同比表现依然有待需求端拉动。

对应的晶圆厂拉货动能也在随之复苏。

从晶圆代工产能利用率来看,8英寸主要为应用于工业控制和汽车电子场景的功率半导体产品为主。据集邦咨询统计,2023年第四季度处在该规格产能利用率最低点,即便是台积电,8英寸晶圆产能利用率也不到60%,联电和三星则不到50%,华虹处在相对高的78%利用率。预计到2024年台积电和中芯国际在该尺寸下的产能利用率会缓步回升大约5-10个百分点。

12英寸晶圆大约也是2023年第四季度触底,预估到2024年末,台积电产能利用率将回升6个百分点到86%。其中驱动力主要包括2023年下半年以来iPhone15系列、部分安卓手机和AI相关需求支撑。

拉货动能的提升,给设备厂商的业绩带来提振作用,但是从现实来看,设备厂商面临的忧患并不会因此完全消失。

统计中的九家半导体设备企业来自中国营收合计在2023年7~9月达到约105亿美元,比上年同期增加七成。涉足光刻设备的荷兰ASML的设备销售业务与上年同期相比增至4倍左右,增长明显。九家企业的营收合计在中国的比率也从23%迅速上升至44%。

有分析认为,虽然取决于设备的种类,但中国比例的提高在盈利方面也起到积极作用。英国调查公司Omdia的南川明表示:“因为客户按要价购买,面向中国供货的利润率很高。”事实上,在九家大型企业中,约一半7~9月的毛利率比4~6月提高了2~4个百分点。

关于中国需求的可持续性,东京电子表示“已经获得订单,2024年上半年(中国比例)将继续占到4成左右。”应用材料公司则预测称,虽然目前处于高水平的DRAM领域的需求将减缓,但中国的需求很有可能在长期维持健全状态。

与此同时,一些“需要警惕”的声音也开始频频传出。

去年10月出口管制发布后,当月来自大陆采购半导体制造设备金额同比下降27%,创下近两年来最低。此举不仅影响国外半导体设备巨头在中国大陆的业绩,也将影响其全球市场份额。全球前十大半导体设备厂商中有六家厂商站出来示警,其中美国三大半导体设备巨头(应用材料、泛林集团、科磊)感受或将更加强烈。

国际半导体设备巨头业绩承压的原因,主要存在两点。一方面,2022年下半年开始风向突变,智能手机等终端需求大幅下滑,半导体用户压缩库存,建厂计划也暂且搁置或推迟。另一方面,目前全球半导体产业正在发生转向中国大陆的第三次产业转移趋势。中国大陆是设备厂商营收来源的最主要市场。

如今国产半导体设备具有光明的发展前景。国外的半导体供应链存在较大短板,人力成本具有较大压力,而中国半导体设备企业正在密集开展成熟制程设备的验证工作,未来有望研发更加高端的半导体设备,从而进一步扩大自身的市场份额。