本文来自微信公众号“AI芯天下”,作者/方文三。

充电桩产业链为今年新能源汽车产业链里面确定性高,爆发性强的赛道。

国内政策频出,国内充电桩布局较深的运营及制造公司将迎较大弹性。

政策向[充电设施建设补贴+充电设施运营补贴]转变

因为今年4、5月份多项政策密集出台,表示要加快建设充电基础设施。

4月19日,发改委单独提到大力稳定汽车消费并明确工作重点,要加快推进充电桩和城市停车设施建设;

4月28日,中央政治局会议指出,要巩固和扩大新能源汽车发展优势,加快推进充电桩等设施建设;

5月5日,国务院常务会议审议通过了加快推进充电基础设施建设、更好支持新能源汽车下乡和乡村振兴的实施意见。

会议强调要聚焦制约新能源汽车下乡的突出瓶颈,适度超前建设充电基础设施,创新建设、运营、维护模式,确保[有人建、有人管、能持续]。

可以发现政府财政补贴政策向供给侧倾斜,呈现出从[新能源汽车补贴]到[充电设施建设补贴]再逐渐转变为[充电设施建设补贴+充电设施运营补贴]。

车与桩失衡,倒逼桩的发展

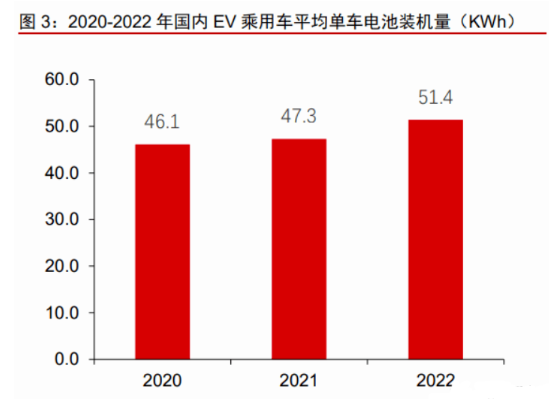

截止到2022年,国内新能源汽车渗透率已经达到30%了,但充电桩的规模却与新能源汽车的发展处于失衡状态。

随着新能源汽车保有量的增加,对充电桩的需求也大增,目前虽然车桩比已经从2016年的4.5:1下降到了2.5:1,但是这个体量仍然不够,向上空间很大。

2022年我国充电基础设施增加了259.3万台,据民生证券统计,截至2022年底,国内充电桩保有量521万座。

2025年政策目标:车桩比为2:1,远期理想状态1:1。

根据我国2025年实现车桩比2:1的计划,预计2025年充电桩数量将达到2257万台,较22年增加1305万台。

上中下游产业链完整

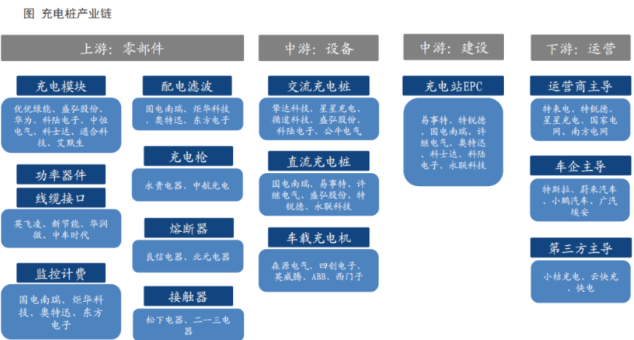

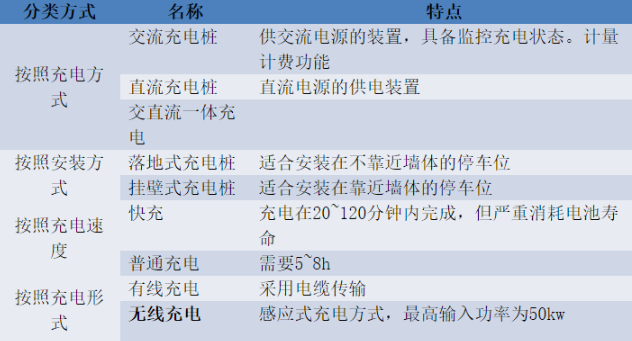

充电桩产业链完整,从建设到运营涉及充电设备制造商、电力供应、场地供应以及第三方充电平台。

上游零部件中价值量最高的是充电模块,毛利率也相对较高。

一方面,从成本构成来说,充电设备占充电桩建设成本超90%,其中充电模块占比约50%;

另一方面,技术上充电模块属于充电桩的核心环节,也是技术壁垒最高的环节,市场集中度也较高,模块里面的一些关键技术有IGBT、磁性元件等等。

但是上游里除了充电模块其他元器件壁垒比较低,同质化较严重,类似于完全竞争格局。

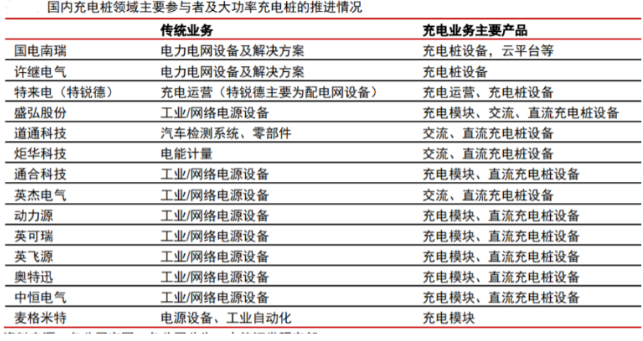

中游设备生产领域目前竞争格局较分散,竞争者众多,行业空间还很大,目前还没有绝对性的优势龙头胜出。

目前还不存在像光伏制造类似的寡头模式,充电桩设备制造竞争格局还比较散,还是有比较大的竞争空间的。

其中,国电南瑞、许继集团、特锐德、奥特迅等设备制造商,以及比亚迪、特斯拉等电动汽车制造商是推动充电技术进步的主体。

设备商方面,壳体等部件相关厂商有金发科技、万华化学、国恩科技、银禧科技、普利特等;

充电模块相关厂商有德力西、动力源、国电南瑞、许继电气等;

下游运营环节格局稳定且集中,主要包括三类,排头的是传统运营商;第二类是一些车企配套;最后就是第三方平台,靠分成服务费来盈利。

运营商主要有特来电、星星充电、国家电网、云快充、中国普天;解决方案商有施耐德、电享等。

充电模块的高功率和标准化趋势显著

2022年电动车销量超预期爆发增长,虽然随着充电基础设施建设的加快,车桩比有所下降,但充电难、充电慢依然是目前新能源汽车的主要痛点。

充电桩数量不足以及单车带电量的提升延长了补能和等待时间,但目前市场上不同价位的热销车型平均快充时间大都多于半小时,远高于燃油车的平均加油时间。

换电方案推广成本和难度较高,因此大功率快充成为新能源车未来的重要发展方向。

充电模块是价值量最高的组成部分,直接决定充电桩性能。

充电模块为充电桩核心零部件,价值量占比最高,达到40%。

并且充电模块直接决定了充电桩的稳定性和可靠性,其性能直接影响充电速度、损耗等核心性能。

高功率、高功率密度和标准化为充电模块未来发展的趋势。

功率密度提高能够有效缩小产品体积,在空间有限的充电桩内使用更多的充电模块,进一步提高充电桩输出功率。

目前充电模块缺少统一标准,产品间无法兼容和替换,提高了充电桩的更新升级成本。

核心部件和接口标准化、备件通用化为未来的发展方向。

充电枪线有望受益大功率充电带来的结构性增量

大功率充电会带来更大的散热压力,根据《电动汽车传导充电连接标准》,300A及以上的产品需要强制配备液冷。

充电枪线在直流桩中成本占比达到20%,在交流桩及液冷直流桩中的占比更高,而大功率充电桩需要液冷散热。

目前液冷充电枪线的供应者主要包括外资的菲尼克斯,永贵电器、中航光电、沃尔核材、日丰股份等内资企业先后取得突破,有望充分受益大功率充电带来的结构性增量。

得益于国内完善的供应链和相对较低的成本,国内企业料将随着产品的放量而具备成本优势。

同时,国内厂商有充分的技术和专利储备,技术和专利方面的壁垒相对较小。

未来液冷充电枪线的出海机会值得持续关注。

同时,高压快充桩对散热提出了更高要求,液冷技术路线占比将提升。

此外,充电桩元器件生产商及充电桩制造组装厂商将率先受益。

光储充检一体化供电站

光储充检一体化充电站,是把光伏发电、储能设备、充电桩及电池检测集成为一体的智能化充电站。

不仅能充分利用光伏发电这一清洁电源,由于储能的加入,还能充分利用峰谷价差,降低电费支出,带来更多运营收益。

光储充检一体化的应用场景多样,可以应用于新能源汽车的充换电站、露天停车场等场所。

近年来,随着电池技术的进步,循环次数逐渐提升、电池成本不断下降,叠加分时电价政策的推广提升各地工商业和大工业电价峰谷价差。

[光储充]系统的经济性将得到进一步提升,未来有望得到加速推广。

结尾:

[充电桩+新能源车]类比[传统燃油车+加油站],充电桩建设进度要与新能源车协同发展,不然会造成车桩比失衡。

充电桩属于基础设施建设,随着未来10年我国新能源车行业进入高速发展阶段,充电桩需求也会随着新能车保有量增加而进入密集建设期。

但目前市场竞争持续加剧,充电桩市场准入门槛较低,竞争激烈,若充电桩市场竞争持续加剧,可能会导致产业链盈利能力继续下滑。

部分资料参考:见智研究:《风口再来,复制储能的充电桩》,DT新材料:《充电桩产业链市场分析》,华金证券:《新能源汽车后市场补短板,充电桩建设加速》,中信证券:《新能源汽车充电运营行业研究》,华经产业研究院:《中国充电桩行业产业链分析及投资前景展望报告》,中信建设:《充电桩行业深度报告:柳暗花明又一村,充电桩迎黄金期》,金融界:《能链智电算不算中概价值洼地?》,正闻投资:《2023市场和产业链发展深入研究》,乐晴智库精选:《充电桩产业链全景解析》