本文来自半导体产业纵横,作者/六千。

在半导体产业链中,分销商是一个关注者较少但作用却很大的角色。

元器件分销商除了具备传统分销商的能力之外,还要培养半导体FAE、AE技术能力。分销商需要紧跟客户节奏,对前期选型、技术支持、甚至原理图审核等提供帮助。针对客户完整方案需求,一些具备项目研发能力的代理商也可以提供整套解决方案,为客户设计出符合项目要求的方案。

作为原厂和客户中间重要的枢纽,元器件分销商也是产业发展的重要支撑。

其一,元器件分销商是一个帮助缓解原厂、终端客户库存、现金等压力的角色,可以看作半导体市场中的海绵。在供过于求时,通过“蓄水”调节市场上的供应;在供不应求时,通过”放水“去满足市场的需求。这也是在互联网时代,跨地区跨国贸易门槛变得越来越低的同时,元器件分销商队伍仍能保持壮大的原因。

其二,由于芯片应用十分广泛,一家半导体原厂很难覆盖所有的客户,也很难追踪到产品最终落地的所有方案。而分销商则成为了补充半导体原厂产品服务范围的重要角色。一家分销商的客户可能有上千家,应用涉及通信、消费电子、物联网、汽车、能源、工业与自动化等众多领域。分销商借助自己的技术能力、市场资源帮助半导体原厂将产品落地,同时也积累了原厂产品在实际落地中的场景,给原厂提供前沿市场信息。

众所周知,2021年半导体行业经历了罕见的缺芯,半导体行业也在这样的行情中迎来了发展机遇。那么元器件分销商们又经历了怎样的2021年,在国产化替代的趋势之下分销商作为产业链上的一环又将扮演怎样的角色呢?

谁是2021年中国市场最大的元器件分销商?

中国半导体行业协会统计,2021年中国集成电路产业销售额为10458.3亿元,同比增长18.2%。其中,设计业销售额为4519亿元;制造业销售额为3176.3亿元。其中2021中国本土元器件分销商TOP25的营收为2381.4亿元人民币,仅覆盖了中国市场的一部分,从这一对比中可以看出,国产元器件分销商仍有很大的成长空间。而这部分未被覆盖的市场,一部分是原厂直接销售给客户;还有很大一部分被非本土(含中国香港,中国台湾)的分销商分食。

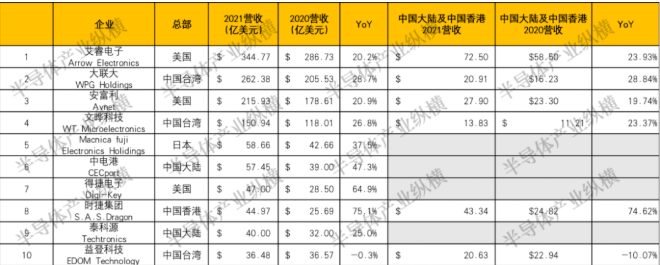

据ICVIEWS统计,2021年前十名中5家非本土在中国(含中国香港)市场的销售额达到199亿美元(不包括Macnica fuji数据),与之相对中国本土分销商前十名2021年的业绩之和约为233亿美元。这组对比可以表明,目前中国元器件的分销市场仍由非本土分销商主导,本土分销商仍处于追赶地位。

放眼全球,2021年营收最高的元器件分销商为艾睿电子(Arrow Electronics),2021年营收突破300亿美元大关,较上年增长20.2%。在这样的增长之下,艾睿电子在全美全行业收入排名也从2020年的110名前进到了102名。从销售区域来看,2021年美洲、EMEA(欧洲、中东和非洲)以及亚太地区的销售额分别增长了26.6%、25.3%和31.6%。单独看在中国市场的表现,艾睿电子以72.5亿美元的营收超过了中国大陆最大的元器件分销商中电港。

分销商主要靠扩大产品线的覆盖能力和现货储备能力来影响市场,实现价值,根据艾睿电子的官方数据,目前艾睿提供的产品超过600万款,品牌达到692家。目前国内规模最大的中电港介绍其可提供的产品线达到1700条,从这一数据来看,中电港在品牌数量上是超过艾睿电子的。

虽然品牌更多,但如果放大去看品牌的产品丰富程度,可以发现本土分销商在于半导体大厂的产品代理数量上并不占优势。以NXP的产品来说,中电港可提供的NXP的微控制器共5949款;而艾睿电子提供的NXP微控制器达到11888款,数量上是中电港的两倍。安森美品牌的产品数量对比则更加悬殊,中电港提供的安森美IGBT产品数量仅有1条,艾睿电子提供的多达449款。可以看出这些发展历史更久的国外分销商与目前的头部厂商合作更加深入。

分销商在全球范围建立的物流与供应链管理能力,保证了向客户出货的速度;分销商的技术实力决定了其将新技术新产品推向市场的能力;分销商的品牌资源越多,为单一客户提供的产品就越多,和客户的粘性越高。同时分销商在多种维度上的积累为头部分销商建立起了断层优势。

摆在本土元器件分销商面前较大的问题是,如何追赶国际分销商与各大品牌建立多年的合作关系,以及如何顺势国产化替代寻求发展,能够在中国半导体产业火热发展的当下发挥本土优势。

迎头赶上的本土元器件分销商

半导体行业2021年的行情大涨,让本土元器件分销商也迎来了较好的表现。2020年度本土分销商TOP35营收总额为2140.3亿元人民币,2020年度的本土分销商TOP25营收总和为1993.6亿,2021年度TOP25营收总额为2381.4亿元人民币同比增长19.4%。

虽然整体规模对比非本土分销商仍有差距,但从增长速度来看,本土半导体分销公司在2021年的发展势头显然更快,一方面中国信息化建设及物联网发展对半导体的需求高速增长,另一方面国产半导体的替代趋势给予了本土分销商地利的先发优势。从分销品牌对比来看,非本土头部分销商主推品牌以大牌半导体原厂产品为主,艾睿电子主推品牌包括安费诺(2279485款产品)、Analog Devices(67579款产品)、英飞凌(25087款产品)、村田电子(71219款产品)、TI(128500款产品)。亚太地区最大的分销商大联大则与联发科、意法半导体、英飞凌、安森美、NXP等厂商合作关系较为密切。而本土分销商主推的元器件品牌,除了国外大品牌之外,还有许多国内的元器件品牌包括长江存储、澜起、圣邦微、紫光展锐、华大电子、华润微等国产品牌。

本土元器件分销商在与国产半导体原厂合作时不仅拥有地理优势,还充分掌握前端客户信息,因此在国产半导体品牌推进方面走得更快。

国产替代风头正盛,分销商如何助力?

要想真的实现国产替代,实现的手段不是去模仿目前已经成熟的产品进行替代,而是面对下一代的需求去做零件替换,面对国内的巨大市场,要去维护大量的客户对于国内刚刚起步的元器件原厂是一个较大的考验。对于国内的半导体原厂来说,他们会把最重要的精力投放在研发而非营销。但国内半导体市场的火热也意味着竞争十分激烈,在这样的情况下只专注研发不关注销售也并非长久之际。从这一角度来看对于国内半导体原厂来说,分销商相当于外包出去了销售和营销部门。

在国产替代成为大势所趋的情况下,我们也看到像艾睿电子这样的头部分销商也开始代理国产化元器件产品。无疑全球领先分销商可以成为正在起步的国产化半导体原厂的背书。在多年的积累之下,分销商对国外的元器件产品有较深的了解,对这些产品也有着相应的技术积累。在面对客户的国产替代需求时,他们可以直接的给出国内外产品的差距,可以给出最优秀的方案。

为了更高效的将市场信息收集反馈,通过搭建数据库,元器件分销商可以为产业上下游提供更加精准的市场信息,快速决策。而在数字化方面,中国已经拥有了相对成熟的体系,作为最了解中国市场的角色,本土元器件分销商也都展开了数字化增值的布局。

一部分元器件分销商正在打造通过数据+算法,以数据的自动流动化解复杂系统的不确定性,帮助上下游企业精准决策、科学决策,优化资源配置,稳定畅通供应渠道。

一部分元器件供应商在向电商转型渗透,电商平台也在借助自身的平台优势想要加入元器件分销这一行业。例如京东也推出了京东电子元器件平台。此外,一些本土领先的分销商如神州数码,也开始凭借在IT领域多年的积累,进军半导体供应链服务和生态共建领域。

元器件分销商如何纵深布局?

在本土元器件分销商百舸争流的同时,这些分销商也在思考如何构建自己的业务布局,从而在整个行业的热度褪去之后,依然能够稳健成长。

一部分分销商选择丰富能力,保持自己的价值。除了“卖货”的能力,增加技术服务的深度,持续发掘优质客户的能力。作为原厂的能力延申,除了FAE,搭建Design能力,第一时间响应客户需求。作为服务客户的供应商,能够聚合资源,提供整体解决方案,通过产品及服务增加客户粘性。同时作为中间环节,能够将信息共享,共建生态。

特别在国产化半导体应用尚未成熟时,分销商可以起到补充技术支持的作用,如果分销商与国产半导体原厂能够共建一个稳定健全的生态,也就能够互相成就。

一部分分销商选择拓宽赛道,向原厂方向转型。如韦尔股份,已经转型成为了具备设计能力的半导体原厂。虽然韦尔股份目前的收入来源主要是集成电路产品,但韦尔股份仍十分重视公司的半导体分销业务。韦尔股份表示,半导体分销业务是公司了解市场需求的重要信息来源,韦尔股份在保持现有的半导体分销业务销售规模的背景下,通过代理更多产品类型、丰富客户群及产品应用领域的方式,反向助力公司半导体设计业务迅速发展。

韦尔股份的转型成功再次表明了市场信息的重要性。随着全球科技发展,半导体的战略地位越来越重要,伴随着半导体产业高速发展,分销商作为关键角色,将同原厂一样,成为产业重要的支撑力量。

半导体产业的未来,分销商也将重彩一笔。