本文来自微信公众号“大信创圈”。

在经历连续两个季度的营收和净利润下降后,德州仪器(TI)今年5月全面降低了中国市场的芯片价格,试图通过降价争夺更多市场份额。其中,通用模拟芯片是德州仪器此次降价策略的重灾区。

该类芯片包括电源管理和信号链两大类,尤其是电源管理类芯片,该领域已经有不少中国公司成功打入高端市场,并形成相当规模的出货量。因此,大多数行业人士认为电源管理类芯片是德州仪器此次降价策略的主要目标。

过去五年,受地缘政治因素和国产替代浪潮的影响,中国的模拟芯片不断蚕食德州仪器等海外大厂的市场份额。然而,当德州仪器推出更出色的模拟芯片并开始降价时,大部分下游客户将难以拒绝这种更高性能的产品,这在一定程度上终结了国产替代在模拟芯片行业中的优势。

本土厂商不能仅仅局限于“能用”“够用”的产品需求,更应紧迫提升产品质量,降低成本,以应对德州仪器的降价策略竞争,并备战未来行业复苏中的新挑战。

01

全球及中国电源管理芯片市场趋势

电源管理芯片在电子设备系统中扮演重要角色,负责电能变换、分配、检测和其他电能管理职责,是各种电子产品和设备中电能供应中枢。

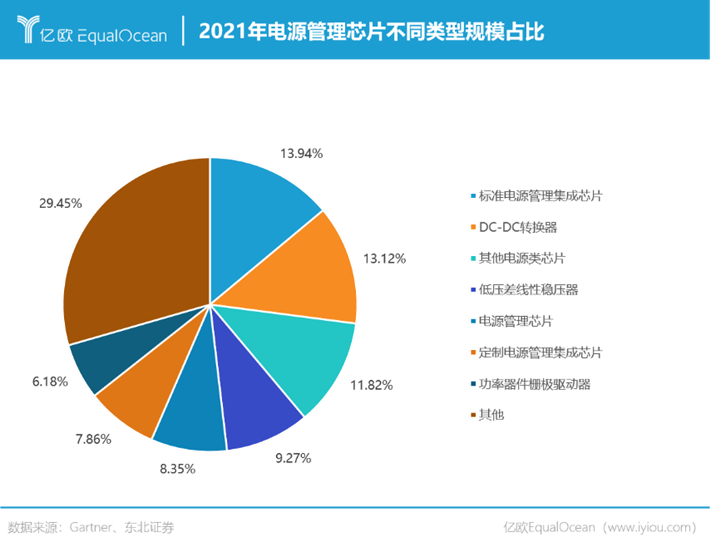

根据功能,电源管理芯片可以分为线性稳压器、电池管理芯片、DC/DC开关稳定器、AC/DC转换器和控制器、LED驱动器、显示电源驱动器以及栅极驱动器等类别。其中,DC-DC、LDO、PMIC品类规模占比较高,标准类电源管理芯片、DC-DC转换和LDO线性稳压器应用最广泛。

当前,电源管理芯片的发展方向是提高保真信号、功率密度、电池寿命,减少外部噪音干扰,并提高在高压环境下的安全性。无论是在手机、TWS耳机等可穿戴设备,还是通信基站、汽车、工业和物联网等领域,都需要使用电源管理芯片来确保电源系统的稳定运行。

虽然当前半导体产业正处于下行周期,但得益于应用领域的广泛、产品分散,电源管理芯片不易受产业景气波动影响。近年来,新能源汽车、智能家居、储能市场的需求迅猛增长,下游终端产品国产替代速度加快,我国电源管理芯片仍然保持强劲增长,增速明显高于全球平均增速。根据Gartner的数据,2022年中国电源芯片市场规模约为130亿美元,预计2025年将达到200亿美元,复合增长率约为15.4%。全球电源管理芯片市场预计将在2026年扩大至约565亿美元。

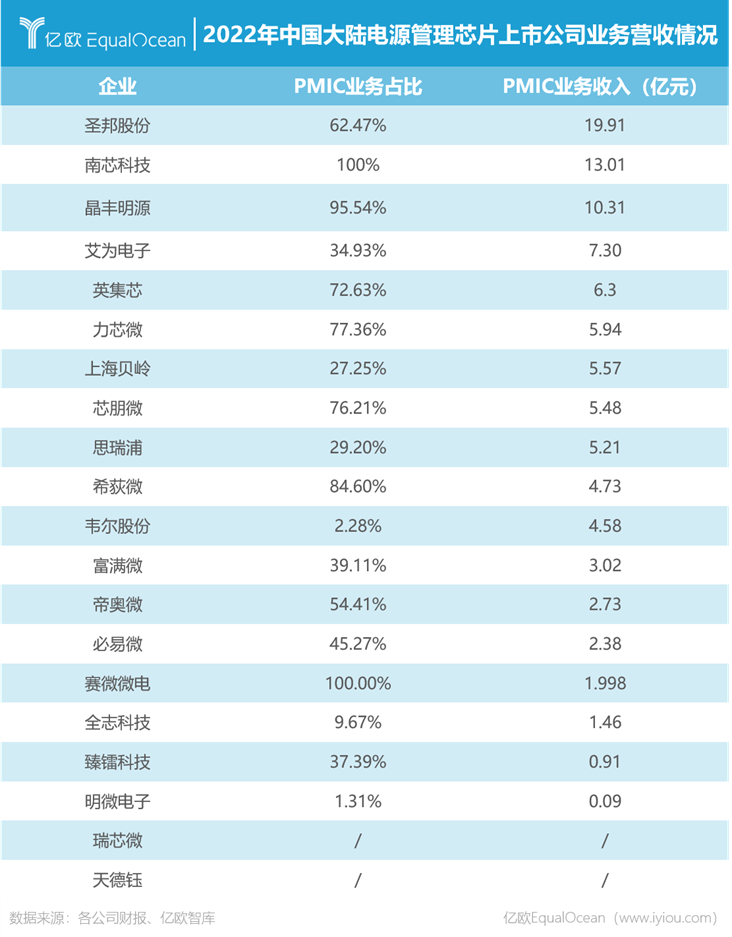

但从整体份额来看,中国电源管理芯片市场目前仍被欧美企业主导。根据芯朋微的招股书数据,截至2020年5月,欧美企业在中国市场的份额超过80%,中国企业在产销规模上尚无法与德州仪器、ADI、英飞凌等欧美厂商竞争。中国市场份额TOP 5中国厂商包括芯朋微、士兰微、上海贝岭、富满电子、圣邦股份和晶丰明源,其中市场份额最高的晶丰明源,也仅为1.13%。

随着终端消费品制造中心向亚太和中国的集中,海外企业难以保持过去的高毛利水平,逐渐退出民用消费市场。相应地,国内企业将更容易进入民用消费市场,国内芯片公司将迎来更大的发展空间和机遇。

2022年,进入电源管理芯片营收排名前五的中国大陆上市公司中,除了晶丰明源和艾为电子外,圣邦股份、南芯科技和英集芯的电源管理芯片业务收入均实现了正向增长,其中南芯科技的增速最高,达到32.22%,相较于其他同行企业收入下滑的情况,表现较为出色。

02

汽车PMIC供应缺口大

国产替代势头迅猛

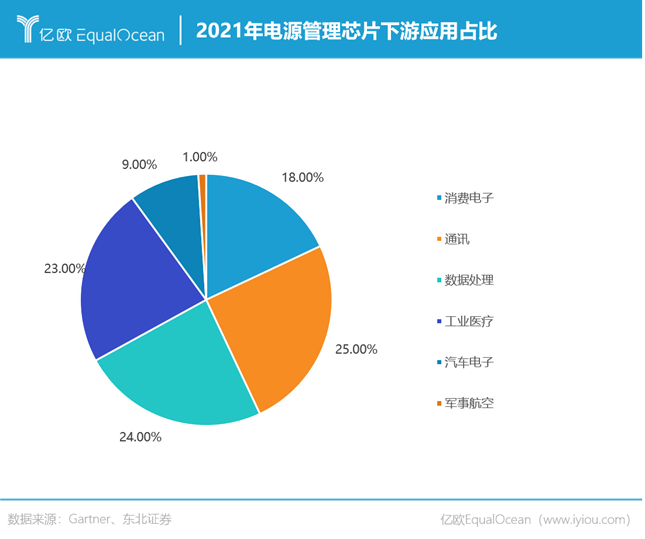

目前,电源管理芯片最大的终端市场仍然是手机和消费类电子产品,但由于激烈竞争,盈利空间受到压缩。另一方面,汽车电子、可穿戴设备、智能家电、工业应用、基站和设备等下游领域需求持续增长。其中,车载电源管理芯片是电源管理芯片中应用增长最快的领域。

根据中国汽车工业协会的数据,2022年中国汽车产销量分别为2702.1万辆和2686.4万辆,其中新能源汽车产销量分别为705.8万辆和688.7万辆,同比增长分别达到96.9%和93.4%。预计到2023年,新能源汽车产销量将进一步提升至约900万辆。

汽车电动化的加速发展使汽车芯片的自给风险日益凸显,其中74%的芯片短缺来自于驱动芯片、汽车主控芯片以及电源芯片,电源管理芯片参与管理电池组和控制电池的能量输出等,对汽车电动化进程至关重要。

由于其使用环境,汽车电源管理芯片在温度控制、电压精度、可靠性等方面都面临更大的技术挑战。首先,在设计阶段选型MOS管时需要考虑留出更多的耐压余地。与消费电子相比,车规级电源管理芯片需要满足更高的电压和电流等要求,以确保可靠性。此外,汽车电源管理芯片还需重新选择和设计封装和材料,以适应扩大的温度范围。

除了技术壁垒,受制于车规认证要求高、难度大且周期长的因素,国内能够供应车规级芯片的企业数量不多、量产能力有限。在应用于汽车动力电池的AFE芯片领域,超过90%的芯片仍然依赖进口,受到国外模拟芯片领军企业如TI、ADI、英飞凌等的垄断。

在自主可控趋势下,部分拥有核心技术的企业开始瞄准汽车市场,不少厂家电源管理芯片性能规格稳定迭代,逐渐占领高端市场。国内厂商如圣邦微、思瑞浦、艾为电子已陆续通过车规认证;晶丰明源在通用LED照明、高性能灯具和智能照明驱动芯片技术和市场方面处于领先水平;圣邦微的DC/DC转换芯片具备小功率、高效率的特性。

在国产替代浪潮中,部分领域的车规电源管理芯片供需已经有所改善,且部分车用芯片已经开始调降,包括车灯LED驱动、电机驱动等驱动IC、PMIC及部分控制IC。预计2023年第二季度后,车用电源管理芯片的市场价格开始下行,全年预计综合降幅约为7%-10%。

随着人工智能、大数据、物联网等新兴产业的发展,全球对电子设备的需求数量和种类迅速增加。我们认为,由于汽车和工业电源管理芯片市场对技术要求较高,相应产品的毛利率也较高。未来,电源管理芯片应用领域将从低端消费电子市场向高端工业和汽车市场转型,成为行业发展的新趋势。