本文来自微信公众号“安永EY”。

金融强监管态势升级,数据洞察纵深穿透

2023监管进入新格局

2023年3月,《党和国家机构改革方案》通过并组建国家数据局,进一步强化国家在数据基础制度建设,数据资源整合共享及开发利用,以及数据中国、数字经济、数字社会上的统筹规划布局。2023年5月,国家金融监督管理总局正式揭牌,统筹负责金融消费者权益保护,加强风险管理和防范处置,依法查处违法违规行为,全面强化机构监管、行为监管、功能监管、穿透式监管、持续监管。

以数据为依据成为监管常态

年内,监管总局颁布并组织开展金融机构EAST1数据质量“提升工程”,要求金融机构全面深化“全局化工程化”的EAST数据治理,严肃开展整改及问责工作,主动降低数据偏差容忍度,并提升运用EAST数据服务金融机构发展的能力。

监管机构充分利用数据报送、建模分析等技术,持续发挥“大数据”监管效能,构建业务、科技和数据一体化监管模式,实现监管覆盖从宏观审慎经营向微观过程监管层面的进一步深化,行为监管与审慎监管并重。同时,持续强化违规问责约束,加大监管检查和行政处罚力度,处罚重点多集中在信贷业务、数据治理与重点合规事项管理等领域。

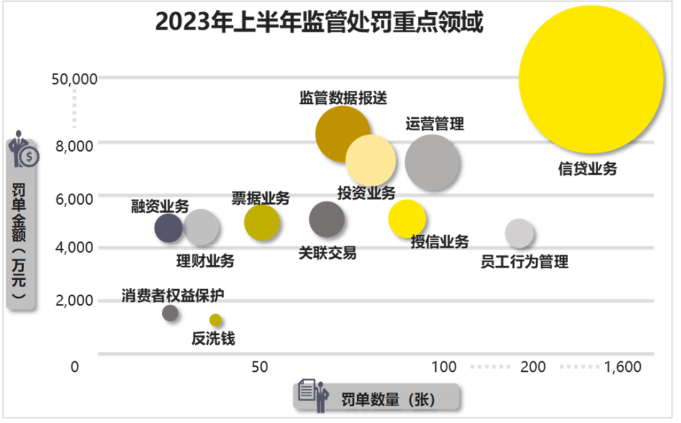

合规问题频发,体系化能力建设迫在眉睫

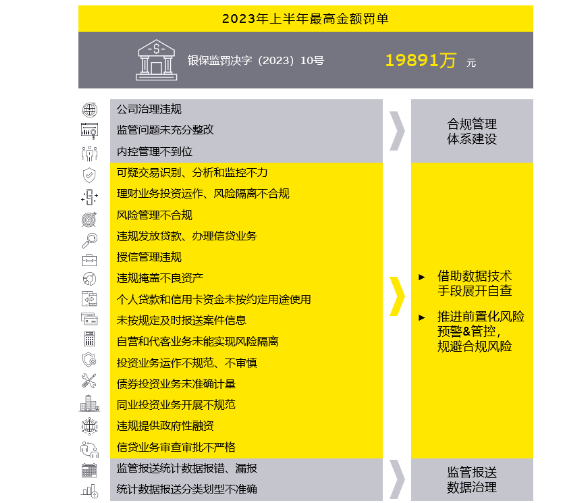

2023年上半年银保监会及其派出机构共开出2,425张监管处罚罚单,罚单总金额达到126,287万元,最高金额罚单19,891万元。处罚案由呈现多样化特点,且涉及面较广,业务及管理合规成为突出问题。结合监管介入愈加多、深、宽的发展趋势,金融机构提升优化合规管理能力已迫在眉睫。

数据来源:安永根据国家金融监督管理总局(银保监会)网站公示数据整理统计

国内金融机构合规管控工作开展的主要挑战与困难

当前国内金融机构合规管理主要存在四大痛点:

►合规管理体系未能落到实处,相关制度规范实际推动落地时缺乏有力抓手;

►业务操作层面缺乏相关记录留存,缺少数据作为监督记录支持;

►监督执行层面缺乏及时发现问题的手段及机制,现场检查时效滞后,问题发现覆盖面较为有限;

►合规检查耗时耗力,内控合规的数字化、智能化建设投入与关注不足。

合规风险关注领域与监管处罚重点趋势分析

2023年上半年银保监会及其派出机构业务及管理合规处罚的罚单涉及违法违规事由项中,罚单集中领域分析结果如下图所示:

数据来源:安永根据国家金融监督管理总局(银保监会)网站公示数据整理统计

基于分析可以看到,监管处罚重点主要集中于信贷业务、数据治理、运营管理等领域,信贷业务合规性则是监管处罚“重灾区”,具体处罚事项有:违规发放贷款、信贷资金被挪用、五级分类不准确、数据不准确等;监管数据报送相关的数据治理、数据质量与数据安全等案由的相关处罚也居高不下。同时,伴随着对各业务和管理领域落实审慎经营规则,在机构和员工层面落实行为监管的要求增强,关联交易、反洗钱、消费者权益保护、员工行为管理等新兴领域与运营管理并重。

结合罚单处罚事由分析,及过往服务实践和行业经验,百分之六十左右业务管理问题可以通过梳理和检查自身数据揭示发现。金融机构可通过提升以数据为抓手的监管合规能力建设,进行业务合规性自查,综合规则判别和挖掘模型建设应用,推进前置化风险预警及管控,进而推动数据驱动下的业务与经营管理“双合规”发展。

数据来源:安永根据国家金融监督管理总局(银保监会)网站公示数据整理统计

金融机构加强合规管理体系建设,既是监管严势下的必需,亦是稳健经营发展的主动选择。

一方面,通过监管数据与合规管理深度关联,提升监管统计管理能力,实现数据质量提升及源头管控的同时,亦可通过监管数据的应用,反哺业务合规管控能力优化,更大限度发挥监管数据价值。

另一方面,以数据为抓手进行业务合规检查和管理,借助智能化应用提升合规管控流程执行效能,构建以数据为基础的合规内控防线,更加精准化开展侦测与检查,及时发现违规情况,避免关联处罚,实现更加集约高效的业务合规管控赋能。

构建数智化合规管理能力,助推合规管控加力提效

当前较为被动的合规管理现状亟待改变,金融机构应结合自身业务特点,通过“外规内化”,构建更具落地性的业务和运营管理制度与流程,夯实自身数据治理能力。在满足金融监管局、人行各类监管报送要求的同时,充分利用包括监管数据在内的数据资产,赋能业务合规管控,加强员工行为合规监督,激活监管数据要素潜能,拓展数据资产应用价值,推动合规管理领域的数字化转型。

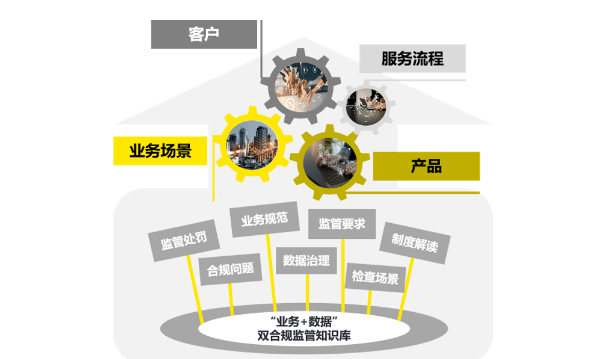

一 合规要求业务化

合规要求需与业务管理深入融合,才能更有效地提升金融机构合规管理水平。金融机构可通过收集整理历年监管制度发文、监管机构对商业银行的处罚案例,结合监管热点、内外合规风险管控要求,以及内部客户、产品、服务及运营管理规范要求,同时充分考虑业务处理过程中的员工行为关键节点,梳理提炼合规要求的管理规则清单,分析规则适用产品、场景及具体规范,构建“业务+数据”双合规监管知识库。

二 业务过程数据化

基于业务化的合规规则,对照监管领域,推导规则检查所涉及的相关业务数据,将业务合规检查内容与业务过程的相关数据建立关联,为数据化的合规管控提供依据。针对当前缺失的规则所需数据,结合总分行、各部门、子公司相应业务流程和操作规程,分析整理数据采集补充方案,评估投入产出比,确定合理的补充数据采集环节、采集方式和采集要求,借助数字化技术构建或优化系统功能,将采集入口和规范固化至业务处理和服务流程中,强化业务过程的合规信息记录。

三 合规管控规则化、智能化

►打通业务合规点和监管数据的关联,以合规监管知识库作为输入,构建检查侦测规则库,对合规风险进行监控检查,配合数据质量管控提升,实现监管驱动下的业务合规监督。

►通过梳理自身各类数据资产,推动监管合规风险点的数据建模分析与应用,建设智慧合规模型,开展关联分析、异常分析、预测分析,识别深层次服务运营、经营管理和员工行为的可能违规线索,结合合规内控监测指标,推动前置化的合规预警与管控能力实现。

►联合监管合规模型、指标、规则库,升级构建合规态势动态感知能力,丰富完善各类数据的应用场景。依托检查场景和数据关联,治用结合,充分利用数据进一步赋能银行在合规、内审及经营管理领域的实践应用,实现数据化、智能化的业务与经营合规管理。

四配套管理体系升级

优化合规运营体系

结合数据驱动的规则化、智能化合规管控能力建设,对现有合规运营体系进行升级。综合监管解读、规范更新、合规检查、整改推动、落实跟踪、持续评估等各个环节的管理运营,搭建层次清晰、责任明确、管控全面、上下联动的一体化合规管理组织和流程,实现业务合规风险可识别、可预测、可管控,满足监管合规要求及金融机构自身业务发展需要。

强化数据治理支撑

加强监管数据治理,从报送机制、错误容忍、流程规范、数据权责、安全意识等多方面出发,着力推进底线要求和高价值领域的数据标准落实,提升从报送端到源头端的数据质量,进一步强化数据分级安全防护,规范数据架构与模型,结合价值与应用视角推动数据资产管理运营,为包括合规管理在内各领域所需数据的有序流动、安全共享、及高效服务奠定坚实基础。

整合员工行为管理

合规管理的数智化建设,应有效覆盖员工行为管理视角,重点针对交易、账户和行为相关的关键操作环节,结合基础流程数据,通过分析应用发现异常问题,为员工异常行为排查及业务合规提供精准线索。同时,对发现的员工行为异常线索,合规运营体系应明确相应的管理流程,进行从识别、预警、分析,到核实与报告的闭环管理,提高合规风险防控的规范性和主动性。

关注平台工具建设

数据化合规管控、规范化合规运营、数字化数据治理的有效落地,需以高效便捷的平台工具作为支撑。通过构建包含合规检查、侦测预警、运营管控、知识库管理等各项机制流程的标准化、线上化工具平台,加强对重点合规风险环节的管控,确保业务流程、操作管理、员工行为的可审计、可追溯,夯实数据驱动下的监管合规管控技术支撑。同时,为保障数据治理各项活动的高效开展,金融机构应以系统化、自动化、智能化的方式加强配套工具建设,提升整体数据管控的规范性和数字化水平,进而实现数据业务双向赋能。

结语

近年来,金融行业强监管态势升级,监管发布的业务管理制度规范日臻完善,持续强化合规监测前瞻性、穿透性、全面性,借助数据手段构建智能化合规管理能力,是提升金融机构合规管控水平的核心方向。

在持续夯实监管报送数据的基础上,构建数据驱动的智能化监管合规体系,推动合规与业务的紧密结合,在更高效满足监管合规要求的前提下,探索并逐步深化监管数据在业务及经营管理层面的应用,释放监管数据价值,为业务发展保驾护航。